Rama Banca VS. Banca unitaria

- 3310

- 975

- Florencia Galindo

Banca unitaria se refiere a un banco que es un banco único y generalmente pequeño que brinda servicios financieros a su comunidad local. Un banco unitario es independiente y no tiene ningún bancos de conexión, sucursales, en otras áreas. Sucursal bancaria se refiere a un banco que está conectado a uno o más bancos en un área o fuera de él; Para sus clientes, este banco proporciona todos los servicios financieros habituales, pero está respaldado y finalmente controlado por una institución financiera más grande. Por ejemplo, una gran corporación bancaria, como Chase en la U.S., posee sucursales de Chase Bank en más de 20 estados. Históricamente, muchos estados han restringido o incluso prohibidos la banca sucursal para promover una banca unitaria más localizada, y los bancos unitarios independientes siguen siendo relativamente comunes. Sin embargo, en 1994 la mayoría de estas restricciones fueron derogadas, dando lugar a la banca de la rama que es común en la U.S. hoy.

Cuadro comparativo

| Sucursal bancaria | Banca unitaria | |

|---|---|---|

| Acerca de | Un banco que está conectado a uno o más bancos en un área o fuera de él. Proporciona todos los servicios financieros habituales, pero está respaldado y finalmente controlado por una institución financiera más grande. | Banco único y generalmente pequeño que brinda servicios financieros a su comunidad local. No tiene otras sucursales bancarias en otros lugares. |

| Estabilidad | Típicamente muy resistente, capaz de soportar las recesiones locales (E.gramo., Una mala temporada de cosecha en una comunidad agrícola) gracias al respaldo de otras ramas. | Extremadamente propenso al fracaso cuando la economía local lucha. |

| Libertad operativa | Menos | Más |

| Historia legal | Restringido o prohibido para la mayoría de los.S. historia. Permitido en los 50 estados después de la Ley de eficiencia de banca interestatal y ramificación de Riegle-Neal de 1994. | Forma preferida de banca para la mayor parte de u.S. historia, a pesar de su tendencia a fallar. Los defensores desconfiaban de la concentración de poder y dinero de la banca sucursal. |

| Los préstamos y anticipos | Los préstamos y los avances se basan en el mérito, independientemente del estado . | Los préstamos y los avances pueden verse influenciados por la autoridad y el poder. |

| Recursos financieros | Recursos financieros más grandes en cada rama. | Recursos financieros más grandes en una rama |

| Toma de decisiones | Retraso en la toma de decisiones, ya que tienen que depender de la oficina central. | El tiempo se guarda ya que la toma de decisiones está en la misma rama. |

| Fondos | Los fondos se transfieren de una rama a otra.Subutilización de fondos por una rama conduciría a desequilibrios regionales | Los fondos se asignan en una rama y no hay soporte de otras ramas.Durante la crisis financiera, el banco unitario tiene que cerrar.por lo tanto, conduce a desequilibrios regionales o no tiene crecimiento de equilibrio |

| Costo de supervisión | Alto | Menos |

| Concentración de poder en la mano de pocas personas | Sí | No |

| Especialización | La división del trabajo es posible y, por lo tanto, la especialización es posible | La especialización no es posible debido a la falta de personal capacitado y al conocimiento |

| Competencia | Alta competencia con las ramas | Menos competencia dentro del banco |

| Ganancias | Compartido por el banco con sus sucursales | Utilizado para el desarrollo del banco |

| Conocimiento especializado de los prestatarios locales | No es posible y, por lo tanto, los malos débitos son altos | Posible y menos riesgo de deudas incobrables |

| Distribución de capital | Distribución adecuada de capital y poder. | No hay una distribución adecuada del capital y el poder. |

| Tipo de interés | La tasa de interés está uniformada y especificada por la oficina central o basada en instrucciones de RBI. | La tasa de interés no está uniformada ya que el banco tiene políticas y tarifas propias. |

| Depósitos y activos | Los depósitos y los activos están diversificados, dispersos y, por lo tanto, el riesgo se produjo en varios lugares. | Los depósitos y los activos no se diversifican y están en un solo lugar, por lo tanto, el riesgo no se propaga. |

Servicios y estabilidad

Los bancos y los bancos de la sucursal de unidades ofrecen los mismos servicios financieros. Sin embargo, los bancos sucursales son más capaces de continuar brindando servicios durante una crisis financiera, ya que las instituciones matrices bien diversificadas que los poseen no se ven tan fácilmente afectadas por eventos que pueden afectar negativamente una economía local (e.gramo., una sequía en una comunidad agrícola). Los bancos unitarios, que prestan y prestan a los mismos grupos de personas, son más propensos al fracaso en una crisis financiera, tanto que algunos economistas creen que la Gran Depresión empeoró la existencia generalizada de la banca unitaria.[1]

En Marcus Nadler y Jules Bogen's La crisis bancaria: el final de una época, Se dice que la banca unitaria "sufre de muchos defectos fundamentales", a saber, que "ningún país cuenta con suficiente gestión bancaria talentosa para suministrar a varios miles de instituciones individuales una dirección capaz."Además, la regulación de muchos bancos independientes" es en la práctica una tarea imposible para las autoridades reguladoras ", lo que significa que la mala gestión pasa fácilmente desapercibida en la banca de la unidad.

Libertad operativa

Al ser independiente de una institución financiera más grande, los bancos unitarios tienen una mayor libertad para tomar decisiones por sí mismos. Las decisiones tomadas por un banco sucursal están sujetas a las reglas transmitidas por una autoridad central.

Historia legal y económica

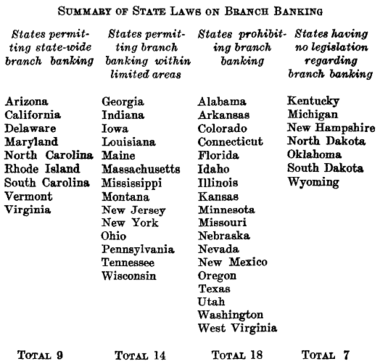

Una mirada a la historia de las leyes de banca sucursal en la U.S. del libro de Nadler y Bogen La crisis bancaria.

Una mirada a la historia de las leyes de banca sucursal en la U.S. del libro de Nadler y Bogen La crisis bancaria. Aunque se sabía que la banca unitaria causaba problemas económicos ya en la década de 1920, la Ley McFadden de 1927 prohibió específicamente la banca de la sucursal interestatal. Unidades de banca fue un tema de discusión nuevamente durante el desarrollo de la Ley bancaria de 1933, pero las restricciones legales en la banca sucursal finalmente se mantuvieron. Los defensores de la banca unitaria continuaron temiendo la concentración de riqueza y poder que viene con la banca sucursal.

Cuando los grandes bancos intentaron encontrar lagunas que permitieran sucursales interestatales, se aprobaron restricciones adicionales en la Ley de la Compañía Bancaria de 1956. Si bien la mayoría de los estados aliviaron las restricciones de la banca sucursal con el tiempo, se mantuvieron muchas restricciones hasta 1994, cuando se aprobó la Ley de eficiencia de la banca interestatal y ramificación de Riegle-Neal.[2] Esta legislación permitió las prácticas bancarias de la sucursal en los 50 estados.