Difernece entre causas y cura del ciclo comercial vistas keynesianas y Hayekianas

- 787

- 72

- Elvira Arteaga

Introducción

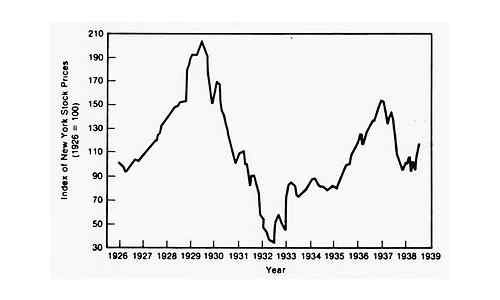

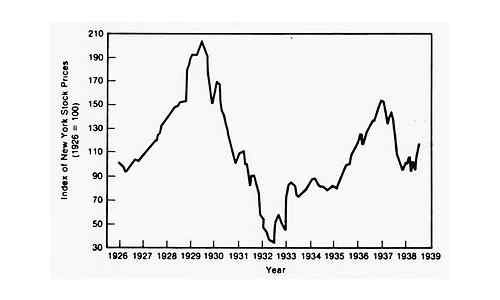

El debate entre dos académicos de economía contemporánea del siglo XX, a saber, John Maynard Keynes de Inglaterra y Friedrich Hayek de Austria, el protagonista pro-Laisez-Faire, en lo que respecta a las causas y remedios de los ciclos comerciales, sigue siendo uno de los seguidores ferozmente argumentados por sus respectivos seguidores Durante las últimas ocho décadas, y sigue siendo reconocida como la discusión macroeconómica del siglo. El debate se originó en el fondo de la Gran Depresión de la década de 1930, que indujo a los dos economistas a descubrir las razones del ciclo empresarial y estructurar sus medidas propagadas que presumiblemente detendrían las fluctuaciones en la economía, detengan el cambio de caída. y poner la economía en la transmisión.

Este artículo es un intento de un estudio comparativo de las percepciones que Keynes & Hayek albergó en cuanto a causas de fluctuaciones cíclicas, específicamente por qué la economía se cae y cómo la construcción de la construcción de falta de empleo, los bajos niveles de inversión y la producción y los ingresos pueden ser arreglado y la economía podría ponerse en el camino del desarrollo a través de medidas fiscales o medidas monetarias por parte del gobierno.

Teoría de Keynes

Causas

Incluso antes de su obra maestra "Teoría general del ingreso, empleo y dinero" en 1936, Lord Keynes expresó sus puntos de vista sobre las causas y los remedios del ciclo económico en su libro menos conocido "Tratado sobre dinero" en 1930. Sin embargo, la teoría general de Keynes, además de explicar lo que determina en cualquier momento el nivel prevaleciente de ingresos, producción y empleo, también proporciona una explicación del ciclo económico, como Los ciclos de negocios no son más que fluctuaciones rítmicas en los niveles generales de ingresos, producción y empleo.

Sin embargo, vale la pena señalar que la teoría general de Keynes no es una teoría del ciclo de negocios. Más bien es más que y al mismo tiempo menos que una teoría del ciclo de negocios. Es más que una teoría del ciclo empresarial, ya que da una explicación general sobre el nivel de equilibrio de empleo bastante independiente de la naturaleza fluctuante de los cambios en el empleo, y es menos que una teoría completa del ciclo de negocios, ya que ninguno da una cuenta detallada de la cuenta detallada de la cuenta detallada de la cuenta detallada de la cuenta detallada de la cuenta detallada de Varias fases de los ciclos comerciales, ni examina de cerca los datos empíricos de las fluctuaciones comerciales, que bien podrían esperarse de una teoría completa del ciclo económico.

Según Keynes, La razón principal de los ciclos comerciales o las fluctuaciones en los negocios son las fluctuaciones en la tasa de inversión, que nuevamente es causada por fluctuaciones en Eficiencia marginal del capital. Tasa de interés, otro determinante de la inversión no es altamente susceptible a las fluctuaciones y sigue siendo más o menos estable. No juega ningún papel importante en las fluctuaciones cíclicas en los negocios. Pero debe tenerse en cuenta que a veces refuerza e incluso complementa el factor principal I.mi. Eficiencia marginal del capital (MEC). El término fue acuñado por Keynes para significar la tasa de ganancia esperada de una nueva inversión. Por lo tanto, Keynes dice que es el cambio en la expectativa sobre la tasa de ganancia de una nueva inversión lo que da lugar a las fluctuaciones en las actividades económicas.

La fluctuación en MEC o la tasa de ganancia esperada se realizan debido a dos razones, a saber, (i) cambios en el rendimiento prospectivo de los bienes de capital, y (ii) cambios en el costo de la oferta de bienes de capital. La fluctuación en el costo de la oferta de bienes de capital actúa como secundarios y complementarios a los cambios en el rendimiento prospectivo de nuevos bienes de capital (inversión). Es un rendimiento prospectivo de bienes de capital que hace que el MEC sea inestable, e incluso sujeto a fluctuaciones violentas. A medida que termina el auge y comienza el declive económico, el rendimiento prospectivo y la caída del MEC debido a la creciente abundancia de bienes de capital. Este es un hecho objetivo que da lugar a una ola de expectativas pesimistas, que es un hecho psicológico. Este pesimismo empuja aún más hacia abajo el rendimiento prospectivo y a cambio MEC. Así, el movimiento descendente de la curva de actividad económica se explica por la caída en la MEC. Como resultado de la caída en la inversión de MEC, también cae, lo que a su vez reduce el nivel de ingresos. El efecto multiplicador se establece en. Una caída dada en la inversión se refleja en una caída más que proporcional en el nivel de ingresos. A medida que el ingreso cae rápidamente, también reduce el nivel de empleo.

La fase I de giro ascendente.mi. La recesión a la recuperación del ciclo comercial podría ser entendido por la misma lógica con la aplicación inversa. El avivamiento de la MEC desencadena el aumento del ciclo del ciclo. La porción del ciclo entre el punto de inflexión superior y el punto de inflexión inferior está condicionado por dos factores a saber;

a) Tiempo requerido para que el exceso de stock de capital se desgaste por completo.

b) Tiempo requerido para absorber el exceso de stock de productos terminados sobrantes desde el momento del auge.

Debido a las dos razones anteriores, se sentiría escasez de bienes de capital. Esto aumentaría el MEC y el rendimiento prospectivo. Se establecería una atmósfera de optimismo en general, lo que induciría a los empresarios a ir para una mayor inversión. El efecto multiplicador funcionaría en la dirección positiva, yo.mi. dado el aumento de la inversión daría más que un aumento proporcional en los ingresos. Esto pondrá al motor económico en el movimiento ascendente, y Boom eventualmente se establecería.

Recurso

Keynes opina que la disminución del ciclo comercial ocurre a medida que la inversión real cae por debajo del ahorro. Durante el tiempo de disminución de la inversión privada, el gobierno debe ajustar el desembolso de capital del estado y los organismos públicos para que coincida con la inversión privada que cae. Por lo tanto, el desequilibrio en el ahorro y la inversión se eliminaría, y la economía se mantendría estable. Durante la depresión, el déficit en la inversión debe ser compuesto por el aumento de la inversión estatal y del sector público, y a medida que se establece la recuperación, y aumenta la inversión privada, el gobierno debería reducir juiciosamente el gasto. En el lado de los ingresos, durante la depresión, el gobierno debe reducir las tasas e impuestos, y lo contrario que se realizará durante la recuperación. Para decirlo de otra manera, el gobierno debe preparar el presupuesto de déficit durante la depresión y el presupuesto excedente durante la recuperación.

Por lo tanto, según Keynes, la política fiscal que también se conoce como gestión contracíclica de las finanzas públicas puede implementarse a través del método de gasto y el método de ingresos. Entre los dos, el método de gasto es más efectivo, ya que el método de ingresos deja todo el terreno para los inversores privados, que pueden no ser capaces de dirigir la inversión en los canales más deseados. Sin embargo, la combinación de los dos podría dar el mejor resultado.

Teoría de Hayek

Causas

Novela laureada y miembro de KLSE Friedrich A. Hayek cree que Boom es el resultado de la inversión excesiva y la consideración de la depresión como el correctivo necesario para los desequilibrios arrilados. La inversión durante el auge se vuelve excesiva y eso se refleja en una expansión más rápida de los bienes de capital en comparación con los bienes de consumo durante el ritmo hacia arriba del ciclo comercial. Durante la depresión, a medida que la inversión se reduce, las industrias de bienes de capital sufren más que las industrias de bienes de consumo. Aunque Hayek no considera un fenómeno puramente monetario, atribuye la disparidad entre la tasa de crecimiento de las industrias de bienes de capital y la de las industrias de bienes de consumo a la elasticidad del sistema bancario. La teoría monetaria de la sobre inversión de Hayek se basa en la distinción dirigida por Wicksell entre la tasa de interés natural y la tasa de interés de mercado. La tasa de interés natural es la tasa a la cual la demanda de fondos lonables es igual a la oferta de ahorro voluntario, por otro lado la tasa de interés del mercado es la tasa que prevalece en el mercado y determina la igualdad de la demanda y la oferta de dinero. Hayek dice que mientras la tasa de interés natural sea igual a la tasa de interés del mercado, la economía permanece en equilibrio. Cuando la tasa de interés del mercado cae por debajo de la tasa natural, la economía es testigo de la prosperidad. Un aumento en las oportunidades de inversión se alimenta por una tasa de interés más baja, y existe un aliento entre los productores de adoptar más y más métodos de producción redondos, y en consecuencia, a medida que existe el pleno empleo, los recursos cambian cada vez más de las industrias de bienes de consumo a las industrias de dioses de capital por medio del ahorro forzado. El ahorro forzado surge de la reducción del consumo de bienes de consumo debido a la caída de la producción y el aumento resultante en el precio. Este ahorro forzado se canaliza a la producción de bienes de capital. La competencia entre los factores de producción aumenta su precio. Por lo tanto, se produce una sobreinversión monetaria en los factores de producción, y la economía experimenta la prosperidad y el auge en general. Pero Boom no existe para Lang. El aumento en el costo de los factores reduce la ganancia de las industrias de bienes de capital, y los productores se desaniman a invertir más. Como resultado, la tasa de interés natural cae, y los bancos aplican la ruptura en el desembolso del préstamo. El aumento en el costo de los factores de producción reduce las ganancias, y la demanda de fondos lonables por parte de los productores cae y, en consecuencia, aumenta la tasa de interés del mercado.

Esto establece la caída descendente del ciclo, donde la producción y el empleo caen tanto.

Recurso

Hayek, siendo un fuerte pro laissez-faire que, a medida que la depresión se establece en los bancos, bombea un nuevo suministro de dinero a medida que el dinero no utilizado se acumula con los bancos. La tasa de interés de mercado cae y los productores llenan alentados a invertir. Una atmósfera de optimismo nuevamente se establece en la economía y la economía comienza a experimentar la recuperación y el aumento del ciclo comienza lo que culmina a Boom.

Resumen

(i) Keynes abogó por la medida fiscal para combatir el ciclo económico, mientras que Hayek estaba a favor de la medida monetaria.

(ii) Hasta la década de 1970, la recomendación de Keynes del papel positivo del gobierno como actor económico, especialmente durante la crisis económica, fue dominante entre la fraternidad de la economía global. Desde la década de 1970, la fuerte ideología de laissez de Hayek comenzó a ser reconocida.

(iii) Aunque Keynes no estaba activamente a favor de ninguna planificación del gobierno, creía que el gobierno podría desempeñar un papel positivo para regular la economía. Hayek creía en la economía de libre mercado y que la demanda del mercado y la dinámica de la oferta del dinero podrían actuar como remedio para el ciclo económico.