Diferencia entre beta y desviación estándar

- 755

- 194

- Horacio Apodaca

El riesgo esperado y el rendimiento esperado son los dos determinantes clave de los precios de acción/seguridad. En general, cuanto más riesgosa sea una inversión, mayor será el rendimiento promedio esperado. Prácticamente hablando, el riesgo es la probabilidad de que pierda dinero y cuánto dinero podría perder. Estadísticamente, la mejor manera de medir esto es la variabilidad en el precio de un fondo a lo largo del tiempo. La variabilidad en el precio puede describirse como beta o desviación estándar. Beta es una medida de la volatilidad del fondo en relación con otros fondos, mientras que la desviación estándar es una medida del diferencial en el precio del fondo de la acción con el tiempo. Por el contrario, la desviación estándar describe solo el fondo en cuestión, no cómo compararse con el índice o con otros fondos. La volatilidad, sin embargo, es solo un tipo de riesgo. Otros riesgos no medidos por la beta y la desviación estándar, incluyen bancarrota, iliquidez y bajo rendimiento consistente. Desafortunadamente, no hay forma de medir cuantitativamente estos riesgos. Echemos un vistazo detallado a las dos medidas de volatilidad utilizadas en el análisis de riesgos.

Que es beta?

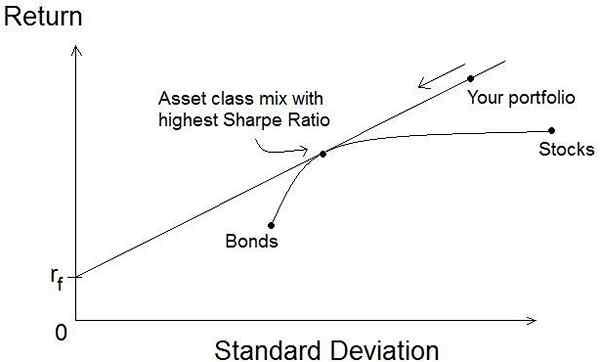

Beta mide el riesgo (volatilidad) de un activo individual en relación con la cartera de mercado. Beta tiene como objetivo medir la sensibilidad de una inversión a los movimientos del mercado. Es una medida de la volatilidad del fondo en relación con otros fondos. No es una medida absoluta de volatilidad; mide la volatilidad de una acción en relación con el mercado en general. Por lo tanto, Beta mide cómo el movimiento en el precio de las acciones se relaciona con los cambios en todo el mercado de valores. Es el cambio promedio en el porcentaje en el valor del fondo que acompaña un aumento o disminución del 1% en el valor del índice S&P 500. Por ejemplo, una acción con una beta de 1.5 sube aproximadamente un 50% más que el índice cuando el mercado cae. Del mismo modo, una acción con una beta de 2.00 Experiencias de precios de precio doble que los del mercado más amplio. Un fondo de índice S&P, por definición, tiene una beta de 1.0.

¿Qué es la desviación estándar??

La desviación estándar es la medida estadística más utilizada de la propagación que esencialmente informa la volatilidad de un fondo. La volatilidad de una sola acción se mide comúnmente por su desviación estándar de los rendimientos durante un período reciente. La desviación estándar de una cartera de acciones está determinada por la desviación estándar de los rendimientos para cada stock individual junto con las correlaciones de rendimientos entre cada par de acciones en la cartera. Incluye tanto el riesgo único como el riesgo sistemático. Las desviaciones estándar más altas generalmente se asocian con más riesgo. Si escala la desviación estándar de un mercado contra otro, obtiene una medida de riesgo relativo. Los fondos con desviaciones estándar de sus rendimientos anuales superiores a 16.5 son más volátiles que el promedio.

Diferencia entre beta y desviación estándar

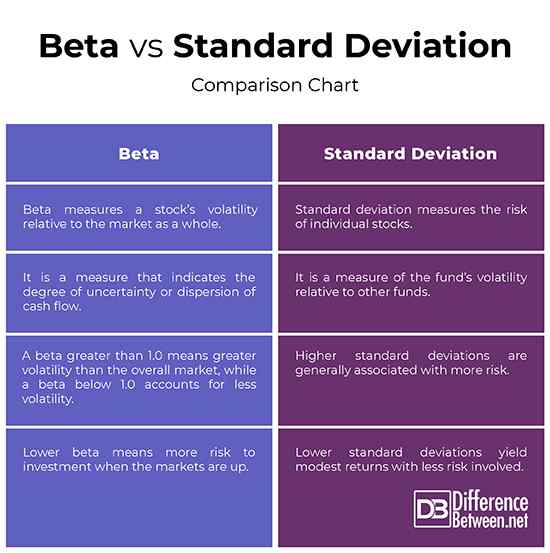

Definición de beta vs. Desviación Estándar

- Tanto la beta como la desviación estándar son dos de las medidas más comunes de la volatilidad del fondo. Sin embargo, Beta mide la volatilidad de una acción en relación con el mercado en su conjunto, mientras que la desviación estándar mide el riesgo de acciones individuales. La desviación estándar es una medida que indica el grado de incertidumbre o dispersión del flujo de caja y es una medida precisa de riesgo. Las desviaciones estándar más altas generalmente se asocian con más riesgo. Beta, por otro lado, mide el riesgo (volatilidad) de un activo individual en relación con la cartera de mercado.

Cálculo

- Beta es el cambio promedio en el porcentaje en el valor del fondo que acompaña un aumento o disminución del 1% en el valor del índice S&P 500. Un fondo de índice S&P, por definición, tiene una beta de 1.0. Una beta mayor que 1.0 significa mayor volatilidad que el mercado general, mientras que una beta inferior a 1.0 Cuenta para menos volatilidad. La desviación estándar se define como la raíz cuadrada de la media de la desviación al cuadrado, donde la desviación es la diferencia entre un resultado y el valor medio esperado de todos los resultados.

Ejemplo

- Un stock con un 1.50 beta es significativamente más volátil que su punto de referencia. Se espera que aumente aproximadamente un 50% más que el índice cuando el mercado cae. Del mismo modo, una acción con una beta de 2.00 Experiencias de precios de precio doble que los del mercado más amplio. La desviación estándar se puede utilizar como una medida de la desviación diaria promedio del precio de las acciones de la media anual, o la variación anual en el rendimiento total. Las desviaciones estándar más altas generalmente se asocian con un mayor riesgo y las desviaciones estándar más bajas significan un mayor rendimiento por la cantidad de riesgo adquirido.

Beta vs. Desviación estándar: tabla de comparación

Resumen de beta vs. Desviación Estándar

Tanto la beta como la desviación estándar son dos de las medidas más comunes de la volatilidad del fondo. Sin embargo, Beta es una medida de la volatilidad del fondo en relación con otros fondos, mientras que la desviación estándar describe solo el fondo en cuestión, pero no cómo se compara con el índice o con otros fondos. Por lo tanto, la inversión con desviaciones estándar más altas generalmente se asocia con un mayor riesgo, mientras que la inversión con una desviación estándar más baja produce retornos modestos. Por el contrario, una beta mayor que 1.0 significa mayor volatilidad que el mercado general, mientras que una beta inferior a 1.0 Cuenta para menos volatilidad.