Diferencia entre el fondo mutuo y el ETF

- 4966

- 552

- Pablo Carranza

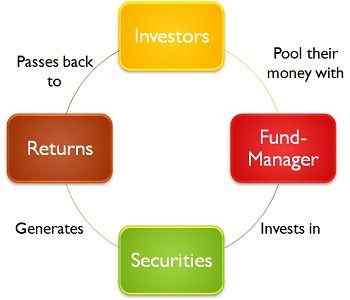

De diferentes vías de inversión, los fondos mutuos se consideran la forma más segura de inversión. En los fondos de inversión, Muchos inversores individuales con objetivos financieros comunes agrupan su dinero, y la compañía de gestión de activos invierte el fondo total en valores, en el mercado de capital y dinero. Por otro lado, Fondo de inversion o ETF es similar como una inversión de fondos mutuos, pero se negocian en la bolsa de valores.

De diferentes vías de inversión, los fondos mutuos se consideran la forma más segura de inversión. En los fondos de inversión, Muchos inversores individuales con objetivos financieros comunes agrupan su dinero, y la compañía de gestión de activos invierte el fondo total en valores, en el mercado de capital y dinero. Por otro lado, Fondo de inversion o ETF es similar como una inversión de fondos mutuos, pero se negocian en la bolsa de valores.

Un fondo cotizado en bolsa es un vehículo de inversión híbrido que amalgama las características de un fondo índice y un fondo mutuo. Aquí, los participantes desempeñan el papel de los fabricantes de mercado.

Cuando uno está listo para invertir en un esquema de inversión diversa, debe saber qué esquema dará un buen rendimiento a bajo costo y en un corto período de tiempo. Para esto, uno debe comprender la diferencia entre fondos mutuos y ETF.

Contenido: Mutual Fund vs ETF

- Cuadro comparativo

- Definición

- Diferencias clave

- Conclusión

Cuadro comparativo

| Base para la comparación | Fondo de inversión | ETF |

|---|---|---|

| Significado | Vehículo de inversión administrado profesionalmente, donde los recursos de múltiples inversores se recopilan y se negocian se conoce como Fondo Mutual. | El ETF es un esquema de inversión que rastrea el índice, y se enumeran y cotiza en una bolsa de valores. |

| Transparencia | Divulgación trimestral de las tenencias. | Divulgación diaria de las tenencias. |

| Acciones fraccionarias | Sí | No |

| Costo | La relación de gasto promedio es alta. | La relación de gasto promedio es menor. |

| Gestión | Activo | Pasivo |

| Comercio | A/desde la casa de fondos. | A/de otro inversor en el mercado. |

| Precio de transacción | Navegación | Precio cotizado |

| Cuenta de operaciones | No requerido | Requerido para la transacción. |

| Corretaje | No pagado, ya que los fondos se compran directamente. | Necesito que se les paga. |

| Impuesto | Alto impuesto sobre la ganancia de capital se aplica debido a la negociación frecuente. | Se aplica un impuesto relativamente bajo. |

Definición de fondo mutuo

El fondo mutuo, como su nombre lo indica, es un tipo de fondo de inversión que es un grupo de fondos recaudados de varios inversores para invertir en activos financieros. Los fondos son administrados y controlados por un experto en cartera conocido como administrador de fondos en nombre de los tenedores de la unidad que invierte los fondos a su propia discreción en inversiones diversificadas como acciones, obligaciones, bonos y otros instrumentos financieros.

Proceso de inversión de fondos mutuos

Cada inversor posee las acciones de forma proporcional. Las acciones en poder del Unitholder representan su parte en el Fondo. Los inversores tienen derecho igualmente a las ganancias o pérdidas, ya que el caso puede ser cuando se venden los valores.

Como un fondo mutuo es una inversión colectiva, el riesgo superado entre los inversores, no requiere una gran inversión, pero solo con una pequeña cantidad de inversión, una persona puede obtener el beneficio de la inversión de cartera.

Definición de ETF

El fondo de intercambio negociado o el ETF es un tipo de fondo de índice que figura y se negocia en la Bolsa de Valores. Es un vehículo de inversión que rastrea el índice como Nifty o Sensex. Es una matriz de una cartera diversificada que rastrea el rendimiento y los retornos del índice respectivo. Lleva un paquete de activos como acciones, bonos, monedas, opciones, etc.

Un ETF es una inversión colectiva que tiene el beneficio de comprar y vender una seguridad particular. El fondo experimenta fluctuaciones de precios porque se negocian durante todo el día de negociación. El fondo es altamente líquido y proporciona buenos rendimientos a los inversores a un costo menor.

Diferencias clave entre el fondo mutuo y el ETF

Las principales diferencias entre el fondo mutuo y el ETF se indican a continuación:

- El fondo mutuo se define como el fondo de inversión donde varios inversores reunen su dinero para invertir en valores diversificados. El fondo índice, que rastrea el índice y se enumera y cotiza en el mercado financiero se conoce como fondo de intercambio negociado o ETF.

- En el fondo mutuo hay que las tenencias se divulgan trimestralmente, mientras que la divulgación diaria de las tenencias está allí en un ETF.

- La relación de gasto promedio del fondo mutuo es más alta que un ETF.

- En un fondo mutuo, la compra y venta de acciones procede de la casa de fondos. Por el contrario, en ETF, la negociación se realiza entre dos inversores en el mercado secundario.

- En un fondo mutuo, los fondos se negocian en el valor de activo neto (NAV). A diferencia del ETF, que se negocia en el precio cotizado en lugar de su NAV.

- Los fondos negociados en bolsa se consideran más eficientes fiscales que los fondos mutuos debido a que debido a la negociación frecuente de su impuesto sobre las ganancias de capital es mayor.

- Como el ETF se negocia en el mercado de valores, se requiere una cuenta de negociación de acciones para proceder a la transacción. A diferencia de los fondos mutuos, donde no hay requisito de una cuenta de comercio de acciones para comprar un fondo mutuo.

- El corretaje se paga en ETF pero no en un fondo mutuo.

- El fondo mutuo se puede emitir en una fracción, mientras que el ETF no se puede vender en la fracción.

- Los fondos mutuos son administrados activamente por los administradores de fondos, yo.mi. Los activos se compran y venden continuamente para superar el mercado. Sin embargo, los fondos de ETF tienen un manejo pasivo, ya que tienden a coincidir con un índice específico.

Conclusión

Además de las diferencias dadas anteriormente, hay una serie de aspectos similares en los dos vehículos de inversión como ambos son las carteras, yo.mi. Puede invertir en instrumentos financieros diversificados como acciones, bonos y otros activos a través de un solo fondo. Son administrados por un experto en cartera profesional.