Diferencia entre la sartén, el bronceado y la lata

- 4500

- 785

- Teresa Sánchez

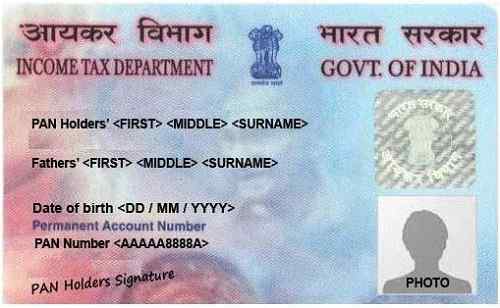

Pan Card India

Las terminologías utilizadas en el campo del impuesto pueden ser bastante confusas o sonar similares, pero sus significados pueden ser diferentes, y también pueden tener diferentes funciones. Es difícil pasar por un proceso de presentación de impuestos y no ver una terminología que esté más allá de su comprensión. Entre los términos más comunes que es probable que encuentre se encuentran. Este artículo profundiza en definir los términos y describir las diferencias que distinguen los términos.

Definición de términos

Pan significa Número de cuenta permanente. Este es un código único de 10 dígitos alfanuméricos que se otorgan a cada contribuyente de la India. El departamento de impuestos sobre la renta emite el PAN, que es un proceso supervisado por la Junta Central para impuestos directos y es un requisito para cualquier persona involucrada en el comercio y cuyas transacciones van por encima de un límite dado según el país. En esencia, un PAN es una representación de un individuo al departamento y se utiliza con respecto a varios documentos financieros para identificar a la persona. Una tarjeta o número PAN es una forma de identificación muy vital y generalmente es un requisito para los ciudadanos que aspiran a iniciar una empresa o LLP.

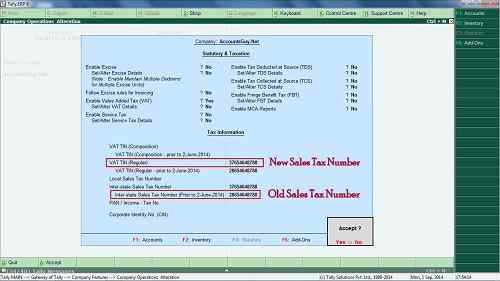

Tan significa Deducción de impuestos y número de cuenta de recaudación y es un código único hecho de 10 dígitos alfanuméricos también emitidos por el departamento de impuestos sobre la renta (1). Se emite a cada entidad u organización que deduzca impuestos a la fuente, también conocido como impuestos deducidos en la fuente (TDS) o debe recaudar impuestos en la fuente, también conocida como impuestos recaudados en la fuente (TCS). Esta organización o entidad podría ser solo una empresa o un banco que deduce los impuestos de los salarios de sus empleados.

El número de identificación de los contribuyentes es un código de 11 dígitos numéricos, que es un requisito de todos los fabricantes, comerciantes, concesionarios, exportadores, vendedores de comercio electrónico y cualquier otro comerciante o concesionario que se espera que pague el impuesto sobre valor agregado. El número de identificación del contribuyente fue introducido inicialmente por el departamento de impuestos sobre la renta como una forma de modernizar los sistemas fiscales preexistentes de monitoreo, contabilidad, procesamiento y recolección de impuestos directos utilizando la tecnología de la información (2). Permite que las actividades fiscales de uno en un estado se reflexionen automáticamente en otro estado cuando sea hora de pagar. En los EE. UU., El TIN es asignado por la Administración del Seguro Social o por el Servicio de Impuestos Internos (IRS). También se conoce como un número de IVA, número CST o número de impuesto a las ventas.

Diferencias

Todos los términos tienen diferentes significados, y cada uno es diferente al otro. Los siguientes son algunos aspectos en los que estos términos son diferentes y alguna descripción de cómo ocurren estas diferencias.

Agencia que asigna

Dado que Pan, Tan y TIN son todos números de identificación relacionados con los impuestos, son emitidos por organismos involucrados con recaudación, procesamiento y contabilidad de impuestos. Los números de PAN y TAN son emitidos por el departamento de impuestos sobre la renta. Sin embargo, la asignación de PAN generalmente está bajo la supervisión de la Junta Central para impuestos directos. La Administración del Seguro Social o el Servicio de Impuestos Internos en la India. En los EE. UU., El departamento de impuestos comerciales de los gobiernos asigna TIN de cada uno de los estados.

Estructura de código

Todos los códigos tienen estructuras distintivas que los identifican de manera única entre sí. Tanto Pan como Tan son códigos alfanuméricos de diez dígitos. Sin embargo, su contenido y su disposición son ligeramente diferentes. Comenzando con PAN, el número está hecho de cinco caracteres alfabéticos seguidos de cuatro caracteres numéricos y un personaje final es un alfabeto. Las primeras tres letras son un arreglo de alfabetos de AAA a ZZZ. Luego sigue el cuarto personaje que es un identificador del titular único de la tarjeta como predefinido. Cada letra tiene lo que representa (3). El quinto personaje es el primer personaje del nombre de la persona en el caso de una tarjeta de pan personal o el nombre de la entidad en el caso de una empresa/huf/firma/aop/boi/autoridad local/persona judicial artificial o gobierno. El último personaje es un alfabeto que actúa como el dígito de verificación.

Un bronceado tiene casi la misma estructura que un número de sartén, excepto que tiene cinco caracteres numéricos antes del dígito de verificación. Los primeros tres caracteres alfabéticos representan la ciudad en la que se asignó el número. TIN, por otro lado, es un código numérico de once dígitos cuyos dos primeros caracteres representan el código de estado asignado a ese estado en particular. Los otros nueve caracteres pueden variar de un estado a otro.

Objetivo

Existe el propósito para el cual estos números están destinados a. PAN actúa como un código universal para identificar transacciones financieras. Ayuda a controlar las transacciones que posean un componente potencialmente imponible. Tan, por otro lado, se utiliza para sistematizar la deducción y recaudación de impuestos en la fuente (TDS y TCS). Se requiere que el recaudador o deductor cotice TAN en todos los TD y/o la devolución de TCS, cualquier TDS/TCS PAGOD Challan y Certificados TDS/TCS (1). Se utiliza una lata para identificar a todos los distribuidores registrados bajo el IVA. Rastrea todas las actividades relacionadas con el impuesto al valor agregado en el país.

Personas/entidades con derecho

Con respecto a las personas o entidades que deben estar en posesión de estos números, depende principalmente del propósito del número. Por ejemplo, dado que el número de cuenta permanente (PAN) se utiliza para rastrear cualquier transacción financiera imponible, cada contribuyente en el país debe poseer una PAN para la identificación. El bronceado, por otro lado, un requisito de cada individuo o entidad que tenga el mandato de recaudar o deducir impuestos en la fuente. Estos son en su mayoría empleadores que deducen impuestos de los salarios de sus empleados. Se requiere que el estaño sea poseído por todos los comerciantes y distribuidores que se esperan y pagan el impuesto al valor agregado en todo el país.

Legislación

Cada uno de estos números tiene una ley constitucional que lo explica. La sartén es proporcionada por la Sección 139 A de la Ley de TI de 1961 en India. Tan se proporciona a la Sección 203A de la Ley del Impuesto sobre la Renta de 1961 y el TIN se contabiliza por una Ley diferente que varía de estado a estado.

Sanciones

Dado que cada uno de estos números son requisitos constitucionales respaldados por varias leyes y actos, está obligado a haber consecuencias o un precio a pagar si las reglas establecidas no se cumplen con. Existen sanciones variables en varios estados por falla en el cumplimiento del TIN (2). Una multa de Rs 10,000 es inminente si uno no cumple con las reglas de PAN y las de TAN como la presentación trimestral de las devoluciones de TDS por la empresa o no citan el TAN en los documentos específicos.

Formularios de solicitud

Para la aplicación de PAN, se requiere que un indio llene un formulario conocido como Formulario 49A, mientras que un extranjero que desea hacer una solicitud que obtenga PAN requerida para llenar el Formulario 49AA. Para solicitar el TAN, el solicitante debe llenar el Formulario 49B, mientras que finalmente, la aplicación de TIN requiere el llenado de diferentes formularios dependiendo del estado en el que uno esté aplicando.

Documentos requeridos para la solicitud

Para solicitar PAN, el solicitante debe tener una tarjeta de identidad válida o una prueba de posesión de una, prueba de su dirección, fotografías en caso de que sea un solicitante individual y una prueba de su edad o su fecha de nacimiento (1). Sin embargo, para la aplicación de TAN, no se requiere ningún documento, excepto que para la solicitud en línea para TAN, el solicitante debe enviar el reconocimiento firmado. Para solicitar TIN, el solicitante requiere comprobante de registro, posesión de una sartén y comprobante de identidad del propietario. Sin embargo, estos requisitos podrían cambiar dependiendo del estado en el que la entidad haya realizado una aplicación.

Costo de aplicación

La solicitud de PAN en India se divide en dos categorías. La primera es si la dirección de la comunicación se encuentra dentro del país y la otra es si la dirección de la comunicación está fuera de la India. Estos se cargan Rs.107 y RS.989 respectivamente. Para la aplicación de TAN, le costará al solicitante RS.55, y también deberán pagar el impuesto al servicio. El costo de la aplicación de TIN varía también dependiendo del estado en el que uno está haciendo la aplicación.

Tabla 1: Resumen de las diferencias entre Pan, Tan y Tin.

| CACEROLA | BRONCEARSE | ESTAÑO | |

| Agencia que asigna | Departamento de impuestos sobre la renta bajo supervisión de la Junta Central para impuestos directos | Departamento de impuestos sobre la renta | Administración del Seguro Social o por el Servicio de Impuestos Internos en India |

| Estructura de código | Código alfa-numérico de 10 dígitos con cinco alfabetos seguido de cuatro números y un alfabeto como dígito de verificación. | Código alfa-numérico de 10 dígitos con cuatro alfabetos seguido de cinco números y un alfabeto como dígito de verificación. | Código numérico de 11 dígitos cuyos dos primeros caracteres representan el código de estado asignado a ese estado en particular |

| Objetivo | Código universal para identificar transacciones financieras | Utilizado para sistematizar la deducción y recaudación de impuestos en la fuente (TDS y TCS). | Utilizado para identificar a todos los distribuidores registrados bajo el IVA |

| Personas/entidades con derecho. | Cada contribuyente en el país. | Cada individuo o entidad que tiene el mandato de recaudar o deducir impuestos en la fuente. | Todos los comerciantes y distribuidores que se esperan y pagan el impuesto al valor agregado. |

| Legislación | Sección 139 A de la Ley de TI de 1961. | Sección 203A de la Ley de Impuesto sobre la Renta de 1961. | Varía de estado a estado. |

| Sanciones | Rs 10,000 si uno no cumple con las reglas | Rs 10,000 si uno no cumple con las reglas | Variables sanciones en varios estados por falla en el cumplimiento de TIN |

| Formularios de solicitud | 49a (indios) 49AA (extranjeros) | 49b | Varía con el estado. |

| Documentos requeridos para la solicitud | Tarjeta de identidad válida o una prueba de posesión de una, prueba de su dirección, fotografías en caso de que sea un solicitante individual y una prueba de su edad o su fecha de nacimiento. | No se requiere ningún documento, excepto que para la solicitud en línea, el solicitante necesita enviar el reconocimiento firmado. | Varía con el estado. |

| Costo de aplicación | Si la dirección de la comunicación se encuentra dentro del país; RS.107 Si la dirección de la comunicación se encuentra sin el país; RS.989 | RS.55 y además del impuesto de servicio. | Varía de estado a estado. |