Préstamo vs. Hipoteca

- 3728

- 958

- Horacio Apodaca

Hipotecas son tipos de préstamos asegurados con bienes raíces o bienes personales.

A préstamo es una relación entre un prestamista y prestatario. El prestamista también se llama acreedor y el prestatario se llama deudor. El dinero prestado y recibido en esta transacción se conoce como un préstamo: el acreedor ha "prestado" el dinero, mientras que el prestatario ha "sacado" un préstamo. La cantidad de dinero inicialmente prestada se llama principal. El prestatario paga no solo al principal sino también a una tarifa adicional, llamada intereses. Los pagos de préstamos generalmente se pagan en cuotas mensuales y la duración del préstamo generalmente se determina. Tradicionalmente, el papel central de los bancos y el sistema financiero era tomar depósitos y usarlos para emitir préstamos, facilitando así el uso eficiente del dinero en la economía. Los préstamos son utilizados no solo por individuos sino también organizaciones e incluso gobiernos.

Hay muchos tipos de préstamos, pero uno de los tipos más conocidos es un hipoteca. Las hipotecas son préstamos asegurados que están específicamente vinculados a la propiedad inmobiliaria, como la tierra o una casa. La propiedad es propiedad del prestatario a cambio de dinero que se paga en cuotas a lo largo del tiempo. Esto permite a los prestatarios (hipoteca) usar la propiedad antes que si se les exigiera que pagaran el valor total de la propiedad por adelantado, con el objetivo final de que el deudor eventualmente llega a ser dueño total e independiente de la propiedad una vez que la hipoteca se paga en su totalidad. Este acuerdo también protege a los acreedores (hipotecarios). En el caso de que un deudor pierda repetidamente los pagos de préstamos hipotecarios, por ejemplo, su hogar y/o tierra puede ser ejecutada, lo que significa que el prestamista una vez más toma la propiedad de la propiedad para recuperar las pérdidas financieras.

Cuadro comparativo

| Préstamo | Hipoteca | |

|---|---|---|

| Acerca de | Relación entre prestamista y prestatario. El prestamista también se llama acreedor y el prestatario es un deudor. El dinero prestado y recibido en esta transacción se conoce como un préstamo: el acreedor ha "prestado" el dinero, mientras que el prestatario ha "sacado" un préstamo. | Las hipotecas son préstamos asegurados que están específicamente vinculados a la propiedad inmobiliaria, como la tierra o una casa. La propiedad es propiedad del prestatario a cambio de dinero que se paga en cuotas a lo largo del tiempo. |

| Tipos | Préstamos abiertos y cerrados, préstamos no garantizados y garantizados, préstamos estudiantiles, préstamos hipotecarios, préstamos de día de pago. | Motorizas de tasa fija, préstamos hipotecarios de la FHA, hipotecas de tasas ajustables, hipotecas de préstamos de VA, hipotecas de intereses, hipotecas inversas. |

Definiciones financieras y legales

Financieramente, los préstamos están estructurados entre individuos, grupos y/o empresas cuando una persona o entidad da dinero a otra con la expectativa de tenerlo pagado, generalmente con intereses, dentro de un cierto período de tiempo. Por ejemplo, los bancos frecuentemente prestan dinero a personas con buen crédito que buscan comprar un automóvil o un hogar, o iniciar un negocio, y los prestatarios pagan este dinero durante un tiempo fijo de tiempo. Los préstamos y los préstamos ocurren en una variedad de otras maneras también. Es posible que las personas presten pequeñas porciones de dinero a muchos otros a través de servicios de intercambio de préstamos entre pares como Lending Club, y es común que una persona preste otro dinero para compras pequeñas.

La forma en que se trata un préstamo legalmente varía según el tipo de préstamo, como una hipoteca, y los términos encontrados en un acuerdo de préstamo. Estos contratos son juzgados y exigibles de acuerdo con el código comercial uniforme y contienen información sobre los términos del préstamo, los requisitos de reembolso y las tasas de interés; También incluyen detalles sobre las repercusiones para pagos perdidos y incumplimiento. Se establecen leyes federales para proteger tanto a los acreedores como a los deudores del daño financiero.

Aunque las personas con frecuencia piden prestado y prestan en escalas más pequeñas sin contrato o nota promisora, siempre es aconsejable tener un acuerdo de préstamo por escrito, ya que las disputas financieras se pueden resolver más fácil y de manera justa con un contrato escrito que con un contrato oral.

Terminología de préstamos e hipotecas

Varios términos se usan comúnmente al discutir préstamos e hipotecas. Es importante comprenderlos antes de tomar prestado o préstamos.

- Principal: La cantidad prestada que aún no se ha pagado, menos cualquier interés. Por ejemplo, si alguien ha obtenido un préstamo de $ 5,000 y ha pagado $ 3,000, el director es de $ 2,000. No tiene en cuenta ningún interés que pueda deberse además de los $ 2,000 restantes adeudados.

- Interés: Una "tarifa" cobrada por un acreedor por un deudor para pedir dinero prestado. Los pagos de intereses incentivan enormemente a los acreedores a asumir el riesgo financiero de prestar dinero, ya que el escenario ideal da como resultado que un acreedor gane todo el dinero prestado, más algún porcentaje por encima de eso; Esto lo convierte en un buen retorno de la inversión (ROI).

- Tasa de interés: La tasa a la que se pagan un porcentaje del principal, el monto de un préstamo adeudado, con intereses, dentro de un cierto período de tiempo. Se calcula dividiendo el principal por el monto de los intereses.

- Tasa de porcentaje anual (APR): Los costos de un préstamo en el transcurso de un año, incluidos todos y cada uno de los intereses, seguros y/o tarifas de origen. Ver también APR VS. Tasa de interés y APR vs. Apy.

- Pre calificado: La precalificación para un préstamo es una declaración de una institución financiera que proporciona una estimación de no vinculación y aproximada de la cantidad que una persona es elegible para pedir prestado.

- Pre aprobado: La aprobación previa para un préstamo es el primer paso de una solicitud de préstamo formal. El prestamista verifica la calificación crediticia y los ingresos del prestatario antes de la aprobación previa. Más información sobre la aprobación previa y la precalificación.

- Depósito: Efectivo que un prestatario da a un prestamista por adelantado como parte de un reembolso de préstamo inicial. Un pago inicial del 20% en una casa valorada en $ 213,000 sería de $ 42,600 en efectivo; El préstamo hipotecario cubriría los costos restantes y se devolvería, con intereses, con el tiempo.

- Derecho de retención: Algo utilizado para asegurar préstamos, especialmente hipotecas; El derecho legal que un prestamista tiene a una propiedad o activo, en caso de que el prestatario incumpliera los reembolsos de los préstamos.

- Seguro hipotecario privado (PMI): Algunos prestatarios, aquellos que usan un préstamo de la FHA, o un préstamo convencional con un pago inicial de menos del 20%, están obligados a comprar un seguro hipotecario, lo que protege la capacidad de los prestatarios para seguir haciendo pagos hipotecarios. Las primas para el seguro hipotecario se pagan mensualmente y generalmente se reúnen con los pagos mensuales de la hipoteca, al igual que el seguro de la vivienda y los impuestos a la propiedad.

- Pago por adelantado: Pagar un préstamo en parte o en su totalidad antes de su fecha de vencimiento. Algunos prestamistas en realidad penalizan a los prestatarios con una tarifa de interés por el reembolso temprano, ya que hace que los prestamistas pierdan los cargos por intereses que podrían haber podido hacer si el prestatario mantuviera el préstamo durante más tiempo.

- Juicio hipotecario: El derecho y el proceso legal que un prestamista utiliza para recuperar las pérdidas financieras incurridas de tener un prestatario no puede pagar un préstamo; Por lo general, resulta en una subasta pública del activo que se utilizó para la garantía, y los ingresos se destinan a la deuda hipotecaria. Ver también Ejecución de ejecución hipotecaria vs Venta corta.

Tipos de préstamos

Abre-end vs. Préstamos de gama cerrada

Hay dos categorías principales de crédito de préstamo. El crédito de extremo abierto, a veces conocido como "crédito rotativo", es un crédito que se puede tomar prestado desde más de una vez. Está "abierto" para préstamos continuos. La forma más común de crédito abierto es una tarjeta de crédito; Alguien con un límite de $ 5,000 en una tarjeta de crédito puede continuar pidiendo prestado de esa línea de crédito indefinidamente, siempre que pague la tarjeta mensualmente y, por lo tanto, nunca cumple o excede el límite de la tarjeta, momento en el cual no hay más dinero para que ella pida prestado. Cada vez que paga la tarjeta a $ 0, nuevamente tiene $ 5,000 de crédito.

Cuando se presta una cantidad fija de dinero en su totalidad con el acuerdo de que se reembolsa en su totalidad en una fecha posterior, esta es una forma de crédito cerrado; También se conoce como un préstamo a plazo. Si una persona con un préstamo hipotecario cerrado de $ 150,000 ha pagado $ 70,000 al prestamista, no significa que tenga otros $ 70,000 de $ 150,000 para pedir prestado; Simplemente significa que es una parte del camino a través de su reembolso del monto total del préstamo que ya recibió y usó. Si se necesita más crédito, tendrá que solicitar un nuevo préstamo.

SEGURADO VS. Inseguro

Los préstamos pueden ser asegurados o no garantizados. Los préstamos no garantizados no se adjuntan a los activos, lo que significa que los prestamistas no pueden imponer un gravamen a un activo para recuperar las pérdidas financieras en caso de que un deudor no se convierta en un préstamo. Las solicitudes de préstamos no garantizados se aproban o rechazan de acuerdo con los ingresos de un prestatario, el historial de crédito y el puntaje de crédito. Debido al riesgo relativamente alto que un. Las tarjetas de crédito, los sobregiros bancarios y los préstamos personales son todo tipo de préstamos no garantizados.

Los préstamos asegurados, a veces conocidos como préstamos colaterales, están conectados a activos e incluyen hipotecas y préstamos para automóviles. En estos préstamos, un prestatario coloca un activo como garantía a cambio de efectivo. Aunque los préstamos garantizados generalmente ofrecen mayores cantidades de dinero a los prestatarios, a tasas de interés más bajas, son inversiones relativamente más seguras para los prestamistas. Dependiendo de la naturaleza del acuerdo de préstamo, los prestamistas pueden aprovechar el control parcial o total de un activo si un deudor no tiene un préstamo en su préstamo.

Otros tipos de préstamos

De extremo abierto/cerrado y asegurado/no garantizado son categorías amplias que se aplican a una amplia variedad de préstamos específicos, incluidos préstamos estudiantiles (cerrado, a menudo asegurado por el gobierno), préstamos para pequeñas empresas (cerrado, asegurado o sin garantía), préstamos para ti.S. Veteranos (cerrado, asegurado por el gobierno), hipotecas (cerradas, aseguradas), préstamos consolidados (cerrado, asegurado) e incluso préstamos de día de pago (sin garantía, sin garantía). Con respecto a este último, se deben evitar los préstamos de día de pago, ya que su letra pequeña casi siempre revela un muy APR alto, lo que dificulta el reembolso del préstamo, si no imposible.

Tipos de hipotecas

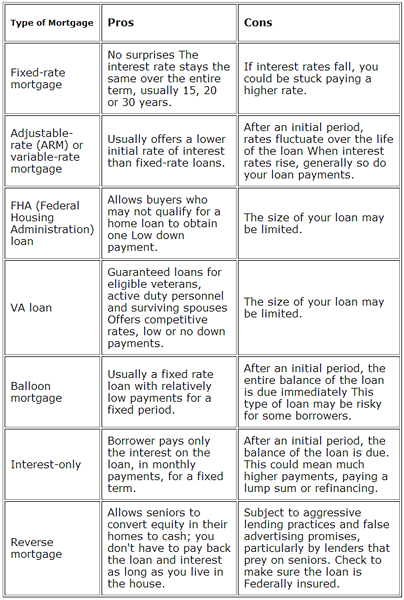

Un gráfico que muestra los pros y los contras de varios tipos de hipotecas. Fuente: Estados Unidos.gobierno.

Un gráfico que muestra los pros y los contras de varios tipos de hipotecas. Fuente: Estados Unidos.gobierno. Hipotecas de tasa fija

La gran mayoría de los préstamos para el hogar son hipotecas de tasa fija. Estos son préstamos grandes que deben pagarse durante un largo período de tiempo, de 10 a 50 años, o antes, si es posible. Tienen una tasa de interés establecida o fija que solo se puede cambiar refinanciando el préstamo; Los pagos son de montos mensuales iguales en toda la vida del préstamo, y un prestatario puede pagar montos adicionales para pagar su préstamo más rápidamente. En estos programas de préstamos, el reembolso de los préstamos primero se destina a pagar intereses y luego a pagar el principal.

Consulte también Hipoteca de tasa ajustable frente a hipoteca de tasa fija.

Préstamos hipotecarios de la FHA

El u.S. La Administración Federal de Vivienda (FHA) asegura préstamos hipotecarios que los prestamistas aprobados por la FHA dan a prestatarios de alto riesgo. Estos no son préstamos del gobierno, sino el seguro de un préstamo realizado por una institución independiente, como un banco; Existe un límite de cuánto asegurará el gobierno un préstamo. Los préstamos de la FHA generalmente se otorgan a compradores de viviendas por primera vez que son de bajos a moderados ingresos y/o no están haciendo un pago inicial del 20%, así como a aquellos con un historial crediticio deficiente o un historial de bancarrota. Vale la pena señalar que, aunque los préstamos de la FHA permiten a aquellos que no realizan un pago inicial del 20% para comprar una casa, requieren que estos prestatarios de alto riesgo obtengan un seguro hipotecario privado.

Ver también préstamo convencional vs préstamo de la FHA.

Préstamos VA para veteranos

El u.S. El Departamento de Asuntos de Veteranos garantiza los préstamos hipotecarios de la vivienda tomados por veteranos militares. Los préstamos de VA son similares a los préstamos de la FHA, ya que el gobierno no está prestando dinero en sí mismo, sino asegurando o garantizando un préstamo suministrado por otro prestamista. En el caso de que un veterano incumplira su préstamo, el gobierno le devuelve al prestamista al menos 25% del préstamo.

Un préstamo de VA viene con algunos beneficios específicos, a saber, que los veteranos no están obligados a realizar un pago inicial o para llevar un seguro hipotecario privado (PMI). Debido a que los recorridos por el deber a veces afectaron su experiencia laboral civil e ingresos, algunos veteranos serían prestatarios de alto riesgo que serían rechazados por préstamos hipotecarios convencionales.

Otros tipos de hipotecas

Hay muchos otros tipos de hipotecas, que incluyen hipotecas de solo interés, hipotecas de tasa ajustable (ARM) e hipotecas inversas, entre otras. Las hipotecas de tasa fija siguen siendo el tipo de hipoteca más común, con mucho, con los programas de tasa fija de 30 años que son la forma más popular de ellas.

Escritura de fideicomiso

Algunos u.S. Los estados no usan hipotecas muy a menudo, si es que lo hacen, y en su lugar usan un sistema de escritura de confianza, en el que un tercero, conocido como administrador, actúa como una especie de mediador entre prestamistas y prestatarios. Para obtener más información sobre las diferencias entre hipotecas y hechos de confianza, ver escritura de confianza vs hipoteca.

Préstamo vs. Acuerdos hipotecarios

Los acuerdos de préstamos de préstamos e hipotecas se establecen de manera similar, pero los detalles varían considerablemente dependiendo del tipo de préstamo y sus términos. La mayoría de los acuerdos definen claramente quién es el prestamista y el prestatario, cuál es la tasa de interés o APR, cuánto debe pagarse y cuándo, y qué sucede si el prestatario no puede pagar el préstamo en el tiempo acordado. Según el libro Cómo comenzar su negocio con o sin dinero, "Un préstamo puede ser pagadero a pedido (un préstamo de demanda), en cuotas mensuales iguales (un préstamo a plazos), o puede ser bueno hasta nuevo aviso o con vencimiento (un préstamo de tiempo)."La mayoría de las leyes federales de valores no se aplican a los préstamos.[1]

Hay dos tipos principales de acuerdos de préstamo: acuerdos de préstamos bilaterales y acuerdos de préstamos sindicados. Los acuerdos de préstamos bilaterales tienen lugar entre dos partes (o tres en el caso de las situaciones de escritura de la escritura), el prestatario y el prestamista. Estos son el tipo más común de acuerdo de préstamo, y son relativamente sencillos para trabajar con. Los acuerdos de préstamo sindicados tienen lugar entre un prestatario y múltiples prestamistas, como múltiples bancos; Este es el acuerdo comúnmente utilizado para que una corporación tome un préstamo muy grande. Múltiples prestamistas reunen su dinero para crear el préstamo, reduciendo así el riesgo individual.

Cómo se gravan los préstamos y las hipotecas

Los préstamos no son ingresos imponibles, sino más bien una forma de deuda, por lo que los prestatarios no pagan impuestos sobre el dinero recibido de un préstamo, y no deducen el pago realizado hacia el préstamo. Del mismo modo, los prestamistas no pueden deducir el monto de un préstamo de sus impuestos, y los pagos de un prestatario no se consideran ingresos brutos. Sin embargo, cuando se trata de intereses, los prestatarios pueden deducir los intereses que se les ha cobrado de sus impuestos, y los prestamistas deben tratar los intereses que han recibido como parte de sus ingresos brutos.

Las reglas cambian ligeramente cuando se cancela una deuda de préstamo antes del reembolso. En este punto, el IRS considera que el prestatario tiene ingresos del préstamo. Para obtener más información, consulte la cancelación de los ingresos de la deuda (COD).

Actualmente, aquellos con seguro hipotecario privado (PMI) pueden deducir su costo de sus impuestos. Esta regla expirará en 2014, y actualmente no hay señales de que el Congreso renovará la deducción.[2]

Préstamos abusivos

Aquellos que buscan sacar un préstamo deben estar al tanto de las prácticas de préstamos depredadores. Estas son prácticas arriesgadas, deshonestas y, a veces, incluso fraudulentas realizadas por prestamistas que pueden dañar a los prestatarios. El fraude hipotecario jugó un papel clave en la crisis hipotecaria de alto riesgo de 2008.[3]