Clinton vs. Trump - Planes de impuestos comparados

- 3742

- 423

- María Elena Elizondo

Esta es una comparación imparcial de los planes fiscales propuestos publicados por Hillary Clinton y Donald Trump. En muchos sentidos, su política fiscal se alinea ampliamente con la plataforma de su partido político: Clinton quiere que los ingresos de altos ingresos paguen un mayor porcentaje de sus ingresos en impuestos, mientras que Trump quiere reducir los impuestos para todos los niveles de ingresos.

Observamos no solo las propuestas específicas del plan fiscal de cada candidato, sino también el impacto que tendrán estas propuestas, según lo estimado por los analistas de terceros.

Para una comparación detallada de ambos candidatos en todos los temas de la campaña, ver Hillary Clinton vs Donald Trump.

Actualización 12 de agosto de 2016: El 8 de agosto, Trump pronunció un discurso en Detroit que describe una política económica revisada y nuevas propuestas fiscales que son diferentes de lo que había propuesto anteriormente. Esta comparación fue escrita antes de este discurso, por lo que hemos incluido tanto su antigua como sus nuevas propuestas. Sin embargo, la campaña de Trump ha eliminado de su sitio web algunos documentos a los que habíamos hecho referencia (y citado) para describir sus propuestas anteriores.

Cuadro comparativo

| El plan fiscal de Donald Trump | Plan de impuestos de Hillary Clinton | |

|---|---|---|

|

| |

| Filosofía fiscal | Reducir los impuestos para todos | Aumentar los impuestos, especialmente para los ganadores de altos ingresos. |

| Giros fiscales - Ingresos ordinarios | Tres - 12%, 25%, 33%. Propuesta anterior: 10%, 20%, 25% | Ocho - 10%, 15%, 25%, 28%, 33%, 35%, 39.6%, 43.6% |

| Giros fiscales - Ingresos de inversión | Tres - 0%, 15%, 20% | Complejo. Las ganancias a largo plazo se redefinirán a los activos mantenidos> 6 años. Tasas impositivas de 0%, 15%, 20% y 24% a largo plazo. Recargos adicionales en algunos. Tasas más altas para todos los activos si se mantienen por menos de 6 años. |

| Impuesto neto a la renta de la inversión | Revocar | Retener |

| Impuesto inmobiliario | Revocar | Retener y expandir. Aumentar la tasa impositiva del 40% al 45%; y agregue nuevos soportes de impuestos para el 50%, 55% y 65% para fincas por valor de más de $ 10 millones, $ 50 millones y $ 500 millones respectivamente. |

| Impuesto de donación | Revocar | Retener |

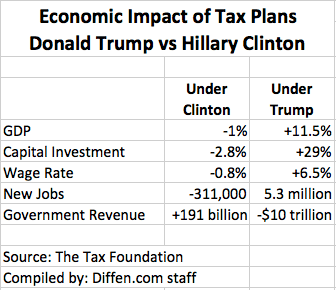

| Impacto en el PIB | Positivo 11% (según lo estimado por la Fundación Tax) | Negativo 1% (según lo estimado por la Fundación Fiscal) |

| Impacto en la creación de empleo | Positivo. 5.3 millones de nuevos empleos (según lo estimado por la Fundación Fiscal) | Negativo. 311,000 menos empleos (según lo estimado por la Fundación Tax) |

| Impacto en la deuda del gobierno | Negativo. $ 10 billones de deuda gubernamental superior (según lo estimado por la Fundación Tax) | Positivo. $ 191 mil millones de deuda nacional inferior (según lo estimado por la Fundación Fiscal) |

| Impacto en los salarios | Positivo. +6.5% de crecimiento salarial (según lo estimado por la Fundación Fiscal) | Negativo. -0.8% de crecimiento salarial (según lo estimado por la Fundación Fiscal) |

| Mayores beneficiarios | Ganadores de altos ingresos | Ganadores de bajos ingresos |

Impuestos individuales

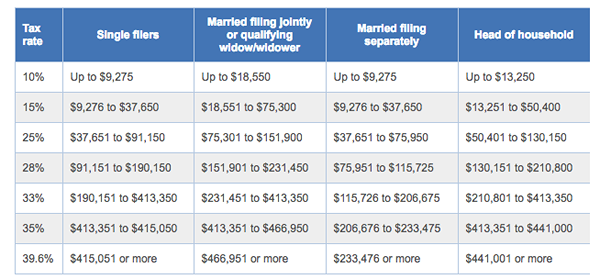

La mayoría de las propuestas de ambos candidatos giran en torno a los impuestos sobre la renta recaudados en las personas. El sistema fiscal en Estados Unidos es progresivo. Esto significa que a medida que aumenta el ingreso anual, se requiere que se pague una parte mayor de ese ingreso en impuestos. mi.gramo. Para los solicitantes individuales en 2016, la tasa impositiva de los primeros $ 9,275 de ingresos es del 10%, pero aumenta al 15% para los ingresos entre $ 9,275 a $ 37,650, y sigue aumentando hasta un máximo de 39.6% por $ 415,050.

Splackets del impuesto sobre la renta federal de 2016

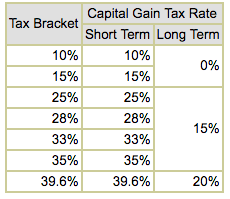

Splackets del impuesto sobre la renta federal de 2016  Las tasas impositivas de las ganancias de capital dependen de su tramo impositivo general y de cuánto tiempo se mantuvieron los activos antes de ser vendidos para obtener ganancias

Las tasas impositivas de las ganancias de capital dependen de su tramo impositivo general y de cuánto tiempo se mantuvieron los activos antes de ser vendidos para obtener ganancias Sin embargo, hay algunas "lagunas" en el código tributario donde ciertos tipos de ingresos se gravan a una tasa más baja. mi.gramo. Los ingresos de las ganancias de capital a largo plazo están sujetos a un máximo del 20%, incluso si ese ingreso es de millones de dólares. Algunos críticos argumentan que esta discrepancia entre las tasas impositivas sobre la mano de obra/salarios y los ingresos por inversiones es injusta. Es la razón por la cual Warren Buffett paga una parte más baja de sus ingresos en impuestos que la mayoría de sus empleados.

El plan de Clinton para impuestos individuales

Las propuestas de Clinton se tratan principalmente de cerrar estas "lagunas". Los aspectos más destacados de su plan de impuestos incluyen:

- Un recargo fiscal del 4% sobre los ingresos superiores a $ 5 millones. Esto crearía un nuevo soporte de impuestos de 43.6% (39.6 + 4) para ingresos superiores a $ 5 millones. Todos los demás soportes de impuestos se mantendrían igual que se describe en la tabla anterior.

- "Regla de Buffett" que exige una tasa impositiva mínima del 30% en personas con ingresos superiores a $ 1 millón. Algunas personas generan la mayoría de sus ingresos a partir de inversiones que se gravan a una tasa más baja (ganancias de capital). Esta regla reduciría el beneficio fiscal de los ingresos por inversiones para las personas que ganan más de $ 1 millón en un año determinado.

- Todas las deducciones detalladas se limitarían a un valor fiscal del 28%. Las deducciones detalladas tienden a favorecer a las personas en los niveles impositivos más altos. mi.gramo. Una deducción de intereses hipotecarios de $ 10,000 reduce su responsabilidad fiscal en solo $ 1,500 si usted es una pareja casada en el nivel impositivo del 15% (ingresos anuales < $75,300). But if you are in the 35% marginal tax bracket (income between $413,350 and $466,950), then the tax savings on the same $10,000 mortgage interest deduction is $3,500. Clinton's proposal is to limit the tax benefit of all itemized deductions to 28%. So in this scenario, the tax savings would be capped at $2,800 for $10,000 in mortgage interest. Naturally, this provision only affects people who are in a tax bracket higher than 28%.

- Aumentar los niveles de tasas impositivas en las ganancias de capital. Actualmente solo hay dos niveles en los que se dividen las ganancias de capital: a corto plazo (activos mantenidos 1 año). La idea detrás de este sistema es recompensar la inversión a largo plazo en lugar de la especulación. Si los activos se mantienen a largo plazo antes de ser vendidos para obtener ganancias, se gravan a una tasa más baja que las ganancias a corto plazo. Clinton quiere aumentar el número de niveles a siete (< 1yr, 1-2 yrs, 2-3 yrs, and so on with the lowest tax rate bracket for assets held for more than 6 years).

- Limite la cantidad de dinero que se puede ahorrar en cuentas de jubilación con ventajas de impuestos como IRA y cuentas 401K. Clinton cree que estas cuentas abogadas por impuestos se han utilizado mal para proteger muchos ingresos de los impuestos, a pesar de que el IRS impone límites sobre cuánto dinero se puede contribuir a tales cuentas cada año. Su plan fiscal propone imponer más límites sobre cuánto valor total puede acumularse estas cuentas.

- Los intereses llevados deben ser gravados a las tasas de impuestos sobre la renta. El interés llevado es la tarifa de rendimiento pagada a un administrador de inversiones, generalmente en función de los rendimientos generados por el gerente para el fondo de inversión. En una larga y controvertida, de larga data, los intereses llevados se gravan a la tasa impositiva de las ganancias de capital, que es significativamente menor que la tasa impositiva de los salarios. Múltiples intentos legislativos de elevar esta tasa impositiva han fallado.

- Un crédito fiscal de $ 1,200 para los gastos del cuidador

- Aumentar el impuesto sobre el patrimonio a.k.a. "Impuesto a la muerte" del 40% al 45%; y reducir la exención del impuesto patrimonial desde $ 5.45 millones a $ 3.5 millones.

El plan fiscal de Trump para las personas

Los impuestos son un problema complejo. Por ejemplo, no todos están de acuerdo en que una tasa impositiva más baja para las ganancias de capital es una escapatoria. Del mismo modo, los ingresos fiscales de los dividendos pueden considerarse doble impuestos porque los dividendos son ganancias de la compañía distribuidas a los accionistas. Las empresas ya han pagado impuestos sobre sus ingresos, y los dividendos se distribuyen a partir de los ingresos netos de la compañía después de impuestos.

La opinión republicana sobre los impuestos es que los impuestos más bajos estimulan la actividad económica. Esto a su vez resulta en más alto Ingresos para el gobierno federal porque el pastel es más grande, a pesar de que la participación del Pie del Gobierno es más pequeña.

En línea con esta posición republicana, el plan fiscal de Trump aboga por los recortes de impuestos para todos los niveles de ingresos. Los aspectos más destacados del plan fiscal de Trump incluyen:

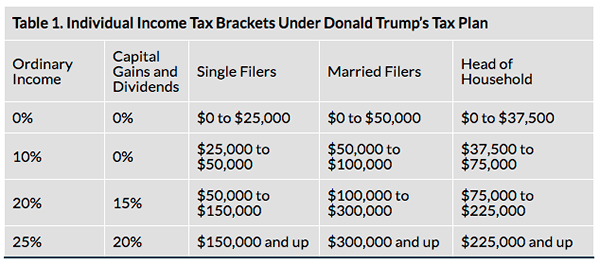

- Reducir la cantidad de soportes fiscales Trump había abogado por tener solo 4 soportes de impuestos: 0%, 10%, 20%y 25%. Esto significaba que el nivel impositivo más alto sería significativamente más bajo de lo que es hoy. Por lo tanto, los ingresos de altos ingresos se beneficiarían más de estos recortes de impuestos; Aunque las personas en todos los niveles de ingresos tendrán una factura de impuestos más baja. En agosto, Trump publicó un plan económico revisado donde las tasas impositivas propuestas fueron: 12%, 25%, 33%. Si bien es aún más bajo que el régimen fiscal actual, esto es más alto que su propuesta original y tiene la intención de abordar las críticas de que su plan fiscal sería muy costoso y, por lo tanto, aumentaría la deuda del gobierno.

Splackets individuales de impuestos sobre la renta bajo los de Donald Trump Viejo Plan de impuestos

Splackets individuales de impuestos sobre la renta bajo los de Donald Trump Viejo Plan de impuestos - Aumentar la deducción estándar a $ 25,000 por persona

- Impuestos sobre dividendos y ganancias de capital para limitar al 20% Actualmente hay un recargo sobre ciertos ingresos por inversiones de dividendos y ganancias de capital que se imponieron para financiar Obamacare. Por ejemplo, el plan de Trump derogaría el impuesto neto a la renta de la inversión (NIIT), que se aplicó para financiar la Ley de Cuidado de Salud a Bajo Precio (una.k.a. Obamacare). Este impuesto - actualmente 3.8%: se aplica a los ingresos por inversiones para los hogares que ganan más de $ 250,000.

- Derogar el AMT (impuesto mínimo alternativo). Se impuso el AMT para garantizar que las personas con ingresos en un cierto nivel paguen al menos una cierta parte en impuestos. La intención era similar a la regla de Buffett propuesta por Clinton. Sin embargo, a lo largo de los años, los umbrales para AMT no siempre han mantenido el ritmo de la inflación y ha hecho que el código tributario sea más complicado, al tiempo que atrae un porcentaje más amplio de la población de lo que originalmente previsto.

- Derogar el impuesto sobre el patrimonio y el impuesto de donaciones. Los republicanos argumentan que los impuestos inmobiliarios (un.k.a. "Impuesto a la muerte") y los impuestos a las donaciones son injustos porque la persona regalando, o la persona que falleció cuyo patrimonio ahora está cambiando de manos, ya pagó impuestos sobre la riqueza que se transfiere. Cuando se imponen impuestos a obsequios o herencias, el gobierno está en efecto doble. Trump quiere eliminar estos dos impuestos.

- Los intereses llevados a ser gravados como ingresos ordinarios en lugar de la tasa impositiva de las ganancias de capital más baja. En una desviación de los políticos republicanos tradicionales, el plan de Trump en realidad está de acuerdo con el de Clinton que con intereses conllevados debería ser gravado como ingreso ordinario.

Impuesto inmobiliario

Los republicanos llaman al impuesto al patrimonio el "impuesto a la muerte" porque se aplica al patrimonio de un individuo tras su muerte cuando los herederos heredan la riqueza. El impuesto es objeto de mucho debate entre economistas y analistas de políticas. Aquí se resumen varios argumentos prominentes a favor y en contra del impuesto sobre el patrimonio.

Donald Trump, como la mayoría de los republicanos, quiere derogar el impuesto sobre el patrimonio. En contraste, Hillary Clinton quiere aumentar este impuesto. Actualmente fincas menores de $ 5.45 millones están exentos del impuesto sobre el patrimonio; La riqueza sobre este monto se gravó al 40%. Clinton propuso por primera vez una tasa impositiva más alta (45%) y un umbral más bajo ($ 3.5 millones) para aplicar el impuesto.

Luego de Clinton revisó su propuesta para hacerlo más progresivo. Su última propuesta son los siguientes grupos de impuestos para el impuesto sobre el patrimonio: Ninguno (hasta $ 5.45 millones), 45% ($ 5.45 a $ 10 millones), 50% ($ 10-50 millones), 55% ($ 50 - $ 500 millones), 65% por riqueza superior a $ 500 millones.

Los analistas han argumentado que el aumento de los impuestos según lo propuesto por Clinton no aumentará los ingresos para el gobierno porque prácticamente todas las fincas grandes encontrarán formas de evitar este impuesto a través de una planificación patrimonial juiciosa.

Impuestos corporativos

Los impuestos sobre la renta corporativa son una gran fuente de ingresos para el gobierno federal. Ambos candidatos tienen algunas propuestas para ajustar el sistema de impuestos corporativos.

Los aspectos más destacados de las propuestas de Clinton para impuestos corporativos incluyen:

- Un nuevo impuesto sobre el comercio de alta frecuencia. Las empresas comerciales financieras utilizan el comercio de alta frecuencia para operar rápidamente en los mercados de valores, y en el proceso puede aumentar el precio pagado por los inversores minoristas por los mismos valores. Aumenta el riesgo sin agregar mucho valor al sistema financiero.

- Un crédito fiscal para empresas que instituyen los planes de participación en las ganancias con los empleados. Asegurando que las empresas compartan ganancias con sus empleados, el crédito fiscal de participación en las ganancias de Clinton solicitará los primeros dos años del programa de participación en las ganancias de una empresa. El crédito será el 15% de las ganancias compartidas y se limitará a un monto de la participación en las ganancias del 10% del salario anual del empleado.

- Cierre la escapatoria de "prima de reaseguro" donde una compañía paga primas de reaseguro a su subsidiaria en un país extranjero.

Los aspectos más destacados del plan fiscal de Trump para las empresas incluyen:

- Disminuir la tasa de impuesto sobre la renta corporativa del 35% al 15% Una tasa impositiva más baja sobre las empresas estimula la actividad económica e incentiva a las empresas a ubicarse en los Estados Unidos.

- No permitir el aplazamiento de los impuestos sobre la renta corporativa sobre los ingresos extranjeros. Traiga el dinero corporativo actualmente en el extranjero a la U.S. a través de una tasa impositiva de repatriación única del 10%. Esta es la propuesta de política más sustantiva para los impuestos corporativos que ha surgido de cualquiera de los candidatos. Las compañías estadounidenses tienen miles de millones de dólares en el extranjero. Si este dinero fue repatriado a la U.S., El impuesto sobre la renta se vencería. Entonces han diferido devolver este dinero. El plan de Trump es tener una relajación única en la tasa de repatriación para incentivar la devolución de todo el dinero al país. Después de eso, las empresas no se les permitiría diferir los impuestos sobre los ingresos extranjeros. U.S. Los ciudadanos, como individuos, deben pagar impuestos sobre todos los ingresos: extranjeros y nacionales. Entonces, la regla propuesta pondría en línea las leyes para que las corporaciones no puedan diferir los impuestos sobre los ingresos extranjeros.

- Límites sobre cuánto gastos de interés puede ser deducible de impuestos

Crítica

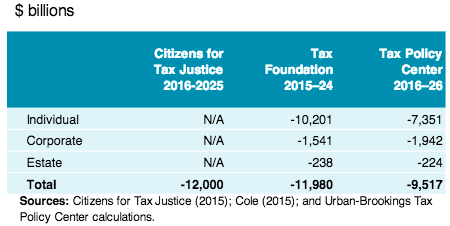

La gran idea del plan fiscal de Clinton es aumentar los impuestos y el plan de Trump requiere recortes de impuestos. Entonces, según el plan de Clinton, los ingresos para el gobierno federal aumentarían y el déficit presupuestario se reduciría. Por otro lado, el plan de Trump le costaría al gobierno federal más de $ 10 billones durante 10 años.

Varios analistas de terceros han estimado el impacto del plan de Trump durante 10 años. Las estimaciones van desde $ 9.Pérdida de ingresos de 5 a $ 12 billones.

Varios analistas de terceros han estimado el impacto del plan de Trump durante 10 años. Las estimaciones van desde $ 9.Pérdida de ingresos de 5 a $ 12 billones. Pero esa no es la historia completa. Las propuestas de Trump estimularían la economía, crecerían el PIB y crearían más empleos; y los partidarios argumentan que este crecimiento económico compensaría la reducción de los ingresos. En términos simples, el pastel crecerá para que incluso con una participación menor, el gobierno no perderá ingresos.

Si bien definitivamente hay mérito en este argumento, la Fundación Tributaria, una firma de investigación de tendencia conservadora, ha calculado que incluso contabilizar este crecimiento, el plan de impuestos costaría más de $ 10 billones de dólares durante 10 años. Este déficit de ingresos aumentaría directamente la deuda nacional.

El plan fiscal de Clinton tampoco está exento de defectos. Aumentar los impuestos, mientras aumenta los ingresos del gobierno y ayuda a reducir la deuda del gobierno, tiene un efecto escalofriante en la economía. La Fundación Fiscal estima que el plan de Clinton reduciría los ingresos después de impuestos de todos los contribuyentes por al menos 0.9%, y reduce el PIB en un 1% a largo plazo.

El impacto económico de los planes fiscales propuestos por Hillary Clinton y Donald Trump, según lo estimado por la Fundación Fiscal

El impacto económico de los planes fiscales propuestos por Hillary Clinton y Donald Trump, según lo estimado por la Fundación Fiscal Los críticos han llamado al complejo del plan de compartir ganancias de Clinton y a los trucos. El plan sugiere que después de dos años, "las empresas que han establecido planes de participación en las ganancias y disfrutar de los beneficios de ellos ya no necesitarían el crédito para mantener los planes."No hay evidencia que indique que este sería el caso. Tampoco ofrece formas de financiar el crédito fiscal. Además, es un gran interferencia gubernamental en cómo las empresas privadas estructuran la compensación para sus empleados.

Otro problema con las propuestas de Clinton sobre las ganancias de capital de gravación es la pura complejidad que presenta. Hoy es fácil para los inversores (y sus corredores) dividir sus ganancias de capital en a corto y largo plazo en función de si los activos se mantuvieron durante más de un año. Dividir eso en 7 niveles diferentes aumentaría la complejidad de informes para las instituciones financieras y la complejidad de la presentación de impuestos para las personas.

Análisis de Moody's

Moody's Analytics, una subsidiaria de la agencia de investigación y la agencia de investigación crediticia Moody's Corp., ha analizado las propuestas de política económica de Clinton y Trump. El autor principal de este análisis es Mark Zandi, un demócrata registrado que ha donado la cantidad máxima permitida de $ 2,700 a la campaña de Clinton, pero que asesoró al Republicano Sen. John McCain en la carrera presidencial de 2008. Señor. Zandi ha predicho una victoria de Clinton desde agosto de 2015, por lo que debe tenerse en cuenta su sesgo.

El análisis de Moody's concluyó que si se promulgaran todas las propuestas económicas de Clinton, la economía crearía 10.4 millones de empleos durante su presidencia y el PIB crecerían en 2.7% anual. Su pronóstico para mantener el status quo es 7.2 millones de empleos y 2.Tasa de crecimiento del PIB del 3%. más de lo esperado bajo la ley actual.

El análisis de Moody's de las propuestas económicas de Donald Trump predice un 1.4% de tasa de crecimiento del PIB y 3.5 millones menos de empleos de los proyectados según la ley actual.

Preferencias de los votantes

Si bien hay muchas diferencias en los planes fiscales de los candidatos, los votantes a menudo no eligen en función de la política. En una versión alegre de cómo las personas toman decisiones y luego las racionalizan, este video muestra la reacción de los partidarios de Clinton en Nueva York cuando se les informó sobre las propuestas del plan fiscal de Trump.