Diferencia entre el crédito en efectivo y el sobregiro

- 4236

- 420

- Maricarmen Moya

Crédito en efectivo (CC) es una cuenta de préstamo inaugurada por el cliente con el banco. El límite de crédito en efectivo depende de la garantía de los activos. El límite es flexible, yo.mi. Los bancos tienen la autoridad para aumentar o disminuir este límite. Para esta instalación, los bancos cobran intereses sobre el monto real utilizado.

Crédito en efectivo (CC) es una cuenta de préstamo inaugurada por el cliente con el banco. El límite de crédito en efectivo depende de la garantía de los activos. El límite es flexible, yo.mi. Los bancos tienen la autoridad para aumentar o disminuir este límite. Para esta instalación, los bancos cobran intereses sobre el monto real utilizado.

Instalación de sobregiro (OD) es para los titulares de cuentas corrientes en la que el cliente puede extraer un monto excesivo que lo que está en su crédito. Esto significa que el banco permite al cliente debitar su cuenta corriente por debajo de cero. Pero, el cliente solo puede retirarse hasta un límite específico.

La concesión de préstamos se encuentra entre las principales funciones que realizan los bancos comerciales. Post Manteniendo las reservas de efectivo según las normas RBI, los bancos pueden prestar sus depósitos a los necesitados. Los bancos proporcionan dichos préstamos y avances contra la seguridad aprobada para fines productivos para obtener intereses. El crédito y el sobregiro en efectivo son dos de estos acuerdos de préstamo a corto plazo.

En este artículo, hemos elaborado las diferencias entre el crédito en efectivo y el sobregiro.

Contenido: Crédito en efectivo vs sobregiro

- Cuadro comparativo

- ¿Qué es el crédito en efectivo??

- Características

- Formularios

- Que es sobregiro?

- Tipos

- Características

- Diferencias clave

- Video

- Similitudes

- Puntos para recordar

- Conclusión

Cuadro comparativo

| Base para la comparación | Crédito en efectivo | Sobregiro |

|---|---|---|

| Significado | El crédito en efectivo es una cuenta, a través de la cual los bancos proporcionan préstamos a corto plazo a pequeños empresarios que necesitan capital de trabajo instantáneo, contra la garantía. | El sobregiro es una instalación de préstamo a corto plazo, en el que el cliente puede retirar el exceso de dinero que el saldo real, en su cuenta corriente o es un préstamo garantizado contra las inversiones. |

| Acuerdo | Es un acuerdo de crédito giratorio. | No es un acuerdo de crédito giratorio. |

| Asociado con | Cuenta de crédito en efectivo | Cuenta corriente o préstamo garantizado contra inversiones. |

| Disponibilidad de instalaciones | Solo empresarios | Tanto individuos como empresarios |

| Seguridad | Requiere hipotecación de inventario y cuentas por cobrar para aprovechar el préstamo. | OD no garantizado: El sobregiro de la cuenta corriente depende del saldo promedio, el historial de crédito, la relación pasada con el banco, etc. OD asegurado: Uno puede aprovechar el sobregiro contra el depósito fijo o las políticas de LIC |

| Naturaleza del límite | Flexible porque mantenemos los activos actuales como seguridad. | Generalmente permanece fijo |

| Límite máximo | 50-60% del valor del inventario y cuentas por cobrar. | OD no garantizado: Discreción del banco OD asegurado: 60-85% del valor de seguridad. |

| Término | Hasta 1 año | OD no garantizado: 1 semana a 1 mes OD asegurado: Dependiendo del término de seguridad. |

| Objetivo | La cantidad de crédito en efectivo debe usarse solo para fines comerciales, yo.mi. Comprar materias primas, mantener existencias, etc. Esto se debe a que la cantidad puede resultar como NPA más tarde. Entonces, los bancos realizan un cheque a intervalos periódicos. | Se puede hacer uso para cualquier propósito, ya sea personal o de negocios. |

| Cambio en el límite de retiro | Se cambia inmediatamente cuando cambia el inventario o las cuentas por cobrar. | No cambia fácilmente, para que no haya un cambio en el saldo promedio. |

| Tasa de interés | Más bajo | OD no garantizado: Más alto OD asegurado: Más bajo |

¿Qué es el crédito en efectivo??

El crédito en efectivo es un acuerdo en el que Los bancos extienden préstamos en efectivo al cliente contra una seguridad o garantía personal tangible. Es un cuenta de dibujo, contra un límite de crédito fijo que los bancos extienden. La operación de esta cuenta es de manera similar a una cuenta corriente en la que se proporciona sobregiro.

Esta cuenta permite que el prestatario extraiga dinero Dentro del límite especificado, siempre que sea necesario. Después de eso, debe pagar lo mismo. Eso significa que permite al cliente retirarse de su cuenta de crédito en efectivo según las necesidades. Al mismo tiempo, puede depositar cualquier fondos excedentes que lean con él.

Además, el bancario cobra intereses sobre el monto realmente retirado. Eso significa que el cliente no necesita pagar intereses sobre la suma completa otorgada. Debido a esta razón, muchas empresas industriales y comerciales lo prefieren.

Características del crédito en efectivo

- El crédito en efectivo es un centro de préstamo sin ningún saldo de crédito pero limitado al alcance del límite de endeudamiento decidido por el banquero.

- Como la cantidad es reembolsable a pedido El banco tiene derecho a exigir dinero prestado en cualquier momento.

- Este límite se basa en un cierto porcentaje del Valor de los valores prometidos. El banco especifica el límite de dibujo y varía de banco a banco y prestatario a prestatario.

Sabes?

RBI emitió una directiva a principios de la década de 1970. En la directiva, el RBI prescribió un cargo de compromiso que los bancos deben imponer a la parte no utilizada del límite de crédito. El banco impone este cargo porque hay una pérdida de intereses para el banco.

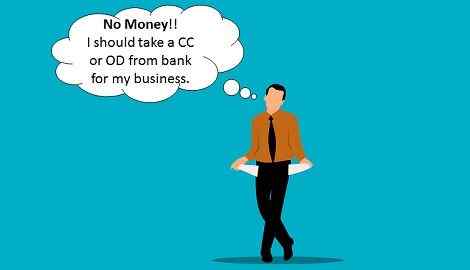

Formas de crédito en efectivo

- Crédito en efectivo contra la hipoteca de acciones

Los bancos proporcionan esta instalación contra la seguridad del stock de materias primas, WIP y productos terminados. - Crédito en efectivo contra la hipoteca de las deudas de libros

Los bancos también permiten una línea de crédito en efectivo contra las deudas de libros. Aquí el término 'deudas de reserva'Incluye entradas de débito en los libros de cuentas, que ocurren como resultado de la venta. - Crédito de embalaje

Los bancos proporcionan esta instalación a los exportadores para realizar compras de materias primas en los mercados locales y hacer que los bienes estén listos para la exportación. Tal instalación se extiende en moneda nacional.

Lea también: Diferencia entre la cuenta corriente y la cuenta de ahorro

Que es sobregiro?

Una instalación de sobregiro es un crédito a corto plazo que los bancos se extienden a sus titulares de cuentas corrientes. En esto, el titular puede retirar efectivo encima de el saldo de efectivo disponible real desde sus cuentas corrientes hasta el límite sancionado. Los bancos ofrecen esta instalación sobre la base de la solvencia del prestatario.

En este caso, el prestatario es el empresario o el negocio. El cliente puede retirar la cantidad según su necesidad. Después de eso, el reembolso debe realizarse a través de depósitos en la cuenta corriente.

Además, los bancos también otorgan sobregiros contra la seguridad de inversiones autoliquidantes. En este caso, la instalación está disponible para las personas. Aquí, las inversiones auto-liquidantes incluyen:

- Acciones y obligaciones

- Depósitos a plazo

- Certificado de ahorro nacional,

- Políticas LIC

- Unidades UTI

- Valores postales

- Valores gubernamentales, etc.

Para proporcionar dicha instalación, el banco busca seguridad y recaudación de interés en el suma sobregirada. En general, los bancos sancionan un límite de sorteo, ya sea contra la seguridad o sin seguridad. Los bancos otorgan esta instalación por un período corto. Requiere reembolso a pedido junto con el interés. El banco cobra intereses sobre el saldo sobrevalorado diario.

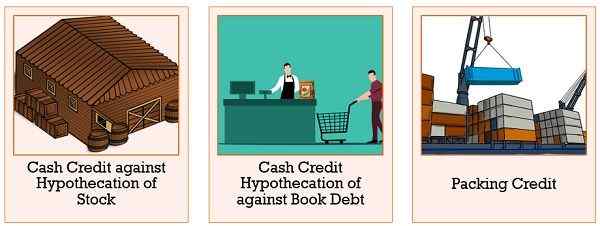

Importante: En el balance del cliente, el sobregiro aparece en el lado de los pasivos.Tipos de sobregiro

- Sobregiro limpio

Sobregiro extendido en una cuenta corriente sin ninguna seguridad tangible. - Sobregiro asegurado

Extensión de sobregiro contra valores auto-liquidantes.

Características del sobregiro

- Cada regla que se aplica a la cuenta corriente también se aplica a la cuenta de sobregiro.

- Es una cuenta en ejecución, por lo que permite al cliente realizar débitos y créditos libremente.

- El cobro de interés se realiza en una base de producto diario. Pero, el banco debita lo mismo a la cuenta mensualmente. Sin embargo, en el caso de la sobregiración temporal, el banco de sobregiro cobra intereses en la primera de las dos, siempre que se ajuste o al final de ese mes.

- Bank proporciona esta instalación al cliente solo cuando solicita lo mismo por escrito. En algunos casos, los bancos también exigen firmar una nota promisora. Por lo tanto, se produce un contrato expreso.

- El banco determina el límite de sobregiro. Depende del valor de los valores prometidos o de la capacidad de reembolso del titular de la cuenta.

Lea también: Diferencia entre sobregiro y préstamo

Diferencias clave entre el crédito en efectivo y el sobregiro

- Un crédito en efectivo es una cuenta a través de la cual el titular de la cuenta puede pedir dinero prestado al banco. Pero, el préstamo es posible hasta un límite específico, contra algunos valores tangibles. Con respecto a, el sobregiro es un acuerdo que los bancos proporcionan a través del cual un titular de cuenta corriente puede extraer dinero más que el saldo disponible en la cuenta hasta un límite específico.

- Mientras que el crédito en efectivo es un acuerdo de crédito giratorio. El sobregiro es un acuerdo de crédito no revolucionario.

- Los bancos proporcionan instalaciones de sobregiro a los titulares de cuentas corrientes. También se puede proporcionar a las personas contra inversiones auto-liquidantes. En contraste, los bancos ofrecen una línea de crédito en efectivo al cliente que abre una cuenta de crédito en efectivo.

- El crédito en efectivo es una forma de financiación a corto plazo para personas autónomos y dueños de negocios para que puedan satisfacer sus necesidades de capital de trabajo. Mientras que el sobregiro está destinado tanto para individuos como para empresas.

- Para aprovechar el crédito en efectivo, la empresa debe proporcionar inventario y cuentas por cobrar como seguridad. Pero, en el caso de un sobregiro no garantizado, no hay ningún requisito de seguridad. Pero, el límite dependerá del saldo promedio, el historial crediticio y la relación pasada con el banco. Sin embargo, los bancos proporcionan sobregiros garantizados contra inversiones auto-liquidantes.

- Mientras que el límite de crédito en efectivo es flexible porque se toma contra los activos actuales. El límite de sobregiro generalmente se fija a menos que haya un cambio en el saldo promedio.

- Los bancos ofrecen facilidades de crédito en efectivo por un período de 1 año. Eso significa que el cliente puede usar la instalación y pagar la suma retirada dentro de un año. Opuesto, en el caso de un sobregiro garantizado, el término depende del término de seguridad. Ahora debes preguntarte-

¿Cómo podemos determinar el término de sobregiro??

Bueno, si su depósito fijo es durante 4 años, el término también será de cuatro años. Pero, en el caso de un sobregiro no garantizado, el término varía de 1 semana a 1 mes. Después de lo cual el cliente necesita pagar la suma.

- En el caso del crédito en efectivo, el límite máximo será del 50-60% del valor del inventario y las cuentas por cobrar. En adelante, en el caso de un sobregiro no garantizado, el techo máximo está a discreción del banco. Pero, en el caso de un sobregiro garantizado, el límite será del 60-85% del valor de la seguridad.

- El dinero prestado por el banco a través del crédito en efectivo debe ser utilizado para fines de negocios. El propósito puede ser comprar materias primas o mantener existencias. Porque el monto puede resultar como activos no actuados (NPA) después. Para superar esto, los bancos realizan un cheque a intervalos periódicos. En frente, se puede aprovechar un sobregiro para cualquier propósito, ya sea personal o de negocios.

- El límite de retiro del crédito en efectivo cambia con el cambio en el monto del inventario o cuentas por cobrar. Mientras que el límite de sobregiro de la cantidad no cambia fácilmente a menos que haya un cambio en el saldo promedio en la cuenta corriente.

- Cuando se trata de la tasa de interés, en el caso del crédito en efectivo, la tasa de interés es menor en comparación con el sobregiro no garantizado.

Video: Crédito en efectivo vs sobregiro

Similitudes

- Consulte las líneas de crédito

- Los bancos cobran intereses sobre la cantidad de dinero utilizada y no sobre el límite sancionado.

- El monto se puede reembolsar a pedido.

- Ofrecido contra la garantía.

- Los bancos especifican un límite en ambos casos, más allá del cual el cliente no puede retirar el monto.

Puntos para recordar

- Cuota de procesamiento: Varía de un banco a otro.

- Utilización del monto del préstamo: El límite se especifica en caso de crédito en efectivo contra la hipoteca de las acciones. Pero, hay varios bancos que cobran una tarifa adicional por el monto no utilizado de préstamo después de un período específico.

- Cargo de ejecución hipotecaria: Hay algunos prestamistas que imponen cargos de ejecución hipotecaria cuando el prestatario desea cerrar la cuenta. Cobran un cierto porcentaje del monto del préstamo por cerrar la cuenta.

Conclusión

Los bancos proporcionan instalaciones de sobregiro al cliente a la solicitud por escrito del cliente. Además, el banco puede solicitar una nota promisora o seguridad personal para garantizar la seguridad del monto retirado. En el otro caso, el prestatario tiene que abrir una cuenta de préstamo, cuyo límite es decidido por el banco sobre la base de los valores prometidos.

- « Diferencia entre el índice de precios al por mayor (WPI) y el índice de precios al consumidor (IPC)

- Diferencia entre contabilidad de costos y contabilidad de gestión »