ETF VS. Fondo de inversión

- 3363

- 372

- Miguel Arias

Los fondos negociados en bolsa, o ETFS, y los fondos de inversión son esquemas de inversión agrupados que difieren en la forma en que son financiadas, negociadas, gravadas y administradas. Los ETF están ganando popularidad por su transparencia, tarifas más bajas, una mejor eficiencia fiscal y un comercio más flexible en comparación con los fondos mutuos tradicionales.

Cuadro comparativo

Diferencias - similitudes -| ETF | Fondo de inversión | |

|---|---|---|

|

| |

| Introducción | Un Fondo Circado por el Intercambio (ETF) es un fondo de inversión que se negocia en las intercambios de valores, al igual que las acciones. Mantiene activos como acciones, productos básicos, bonos y operaciones cercanas a su valor de activo neto en el transcurso del día de negociación. | Un fondo mutuo es un tipo de inversión colectiva administrada profesionalmente que recupera el dinero de muchos inversores para comprar acciones, bonos, instrumentos de mercado monetario a corto plazo y/u otros valores. |

| Grupo de inversiones | Sí | Sí |

| Índice de gastos | 0.1% - 1.25% | 0.1% - 10% |

| Gestión | Seguimiento de índices, pasivo | Manejo Activo |

| Carillo | En tiempo real durante todo el día de negociación. El precio de mercado puede ser ligeramente diferente del valor de activos netos; Dependiendo de la oferta/demanda, una acción de ETF puede funcionar con una prima o descuento al NAV. | Las acciones de los fondos mutuos tienen un precio una vez al día, al final del día de negociación. Siempre en el valor de activo neto (NAV). |

| Proceso comercial | Comprado y vendido a través de un corredor en el mercado secundario (un intercambio) durante todo el día como una acción. Sin restricciones comerciales. | Comprado y vendido directamente de la compañía de fondos mutuos. Restricciones comerciales para reducir el comercio frecuente. |

| Opciones comerciales | Se puede vender en corto; Se permite el comercio de margen; Se pueden realizar órdenes de parada y límite. | Las acciones de fondos mutuos no se pueden vender cortos; Sin comercio de margen; No abiertos, detener o limitar las órdenes. |

| Honorarios | Comisiones (tarifas de corretaje) por transacción. | Por lo general, no hay tarifas de corretaje. Pero los fondos mutuos a menudo cobran cargas de ventas, tarifas de canje, tarifas operativas, tarifas de marketing 12B-1. |

| Inversión mínima | No aplica. Un inversor puede optar por comprar tantas acciones (unidades) de un ETF como puede pagar. | Los fondos mutuos a menudo tienen requisitos en torno a los montos de inversión, como la inversión inicial mínima y los incrementos para futuras contribuciones. |

| Beneficios | Bajo costo, eficiencia fiscal, similar a una negociación de acciones, compra/venta en cualquier momento, transparencia. | Diversificación, conveniencia, gestión profesional y servicio. |

| Desventajas | Tarda más en liquidar las comisiones comerciales. | Las tarifas, menos control, menos transparente, pueden ser volátiles. |

| Estructura fiscal | Impuesto sobre las ganancias de capital solo en las ganancias individuales del inversionista. | Impuesto sobre las ganancias de capital para cualquier venta de valores rentables dentro de un fondo. |

| Tipos | Acciones, bonos, productos básicos, moneda | Fideicomiso de inversión de unidades abiertas, cerradas, cerradas |

| Historia | Comenzó a formarse a principios de la década de 1990. | Primera disponibilidad de los Estados Unidos en 1890, y ganó popularidad en la década de 1920. |

¿Qué son los ETF y los fondos mutuos??

¿Qué es un ETF??

Los ETF son un esquema de inversión de canasta, donde las grandes empresas de inversión establecen canastas de acciones y bonos (generalmente basados en índices), de los cuales los inversores pueden comprar acciones. Los ETF son una herramienta de inversión cada vez más popular y se considera una alternativa competitiva a los fondos mutuos. Como los ETF generalmente rastrean un índice, no se requiere una gestión activa, lo que resulta en tarifas generales más bajas para los inversores. Las acciones de ETF se pueden negociar, al igual que las acciones.

¿Qué es un fondo mutuo??

Un fondo mutuo es un grupo de diferentes acciones de acciones o bonos que se compran utilizando los fondos de los inversores; Requiere una cierta inversión mínima de posibles inversores. Los administradores de fondos deciden qué inversiones son atractivas para un fondo mutuo, y los fondos medios solo se pueden comprar o vender después de un día de negociación, cuando se ha determinado el valor neto del fondo. La gestión activa y la estructura de inversión de efectivo de los fondos mutuos dan como resultado considerables para inversores para los inversores.

Este video analiza cómo funciona un ETF y proporciona una breve comparación de ETF y fondos mutuos:

Tipos de ETF y fondos mutuos

La mayoría de los ETF son fondos índices, lo que significa que están diseñados para replicar el rendimiento de un cierto índice de mercado, como el S&P 500. Estas inversiones principales pueden realizarse en acciones, la opción tradicional y más popular, o en bonos. Más recientemente, los ETF basados en productos básicos y de divisas han estado disponibles. Desde la perspectiva de un inversor, los ETF operan lo mismo independientemente del mercado en el que se basen.

Los fondos mutuos pueden ser fondos abiertos o de extremo cerrado, pero el término "fondo mutuo" generalmente se refiere a un fondo abierto. En un fondo de extremo abierto, el fondo mutuo debe estar dispuesto a comprar acciones de los inversores al final de cada día, y estas acciones tienen un precio de activo neto. Estos fondos pueden basarse en acciones, bonos, instrumentos del mercado monetario o un híbrido.

Proceso de creación y comercio

Los inversores individuales compran y venden acciones de ETF en un mercado secundario. Los ETF son creados por grandes compañías de inversión que utilizan una canasta de acciones de mercado primario. Las acciones y las inversiones solo pueden ser agregadas a un ETF por estos participantes autorizados. Los inversores luego compran y venden acciones del ETF en un intercambio. Los precios de las acciones están determinados por la demanda de los inversores, y al igual que con las acciones tradicionales, los inversores pueden utilizar estrategias comerciales, como comprar en margen o vender en corto, para su ventaja.

Los fondos mutuos son esquemas de inversión agrupados que usan el efectivo de los inversores directamente para comprar una canasta de acciones y bonos. El fondo es administrado activamente por un equipo o gerente individual. Los inversores en fondos mutuos están más directamente expuestos al desempeño del mercado del fondo, ya que su dinero se usa directamente en inversiones en lugar de comprar acciones secundarias, como es el caso con un ETF.

Honorarios

En general, los ETF cuestan menos para invertir que los fondos mutuos. Las relaciones de gastos de 1-2% son comunes en fondos mutuos, mientras que las relaciones de gastos de ETF generalmente tienen menos de 0.5%. La relación de gastos es una medición de los gastos operativos de un fondo como porcentaje de activos totales bajo administración. Cuanto mayores serán los gastos operativos, mayor será el índice de gastos y menor es el rendimiento para los inversores en el fondo.

Los fondos mutuos se administran activamente y deben pagar un administrador de fondos para tomar decisiones de inversión. Los fondos mutuos también generalmente tienen costos de marketing más altos. Algunos fondos incentivan a los asesores y corredores financieros al pagarles una comisión: una parte de la inversión inicial. Todos estos gastos finalmente reducen el rendimiento del inversor.

El 1-2% puede no parecer un gran corte, pero el impacto a largo plazo es grande debido a los siguientes factores:

- Para inversores a largo plazo, 1.5% agravado durante 10 años en un director de $ 10,000 supera los $ 1,600, sin tener en cuenta las contribuciones adicionales a la inversión.

- Los gastos se incurren incluso si el valor de los activos (y por lo tanto de la inversión) cae.

- Los rendimientos generalmente están en los dígitos únicos, por lo que suponiendo un rendimiento del 6%, un 1.La relación de gasto del 5% deja de alrededor del 25% del rendimiento de un inversor, y el rendimiento neto es solo 4.5%.

Los fondos cotizados en intercambio no están administrados "activamente": yo.mi., Las decisiones de inversión se toman "pasivamente" para que la cartera rastree un índice específico. Los ETF también tienen gastos operativos, pero generalmente son más bajos que los gastos de fondos mutuos.

Costos comerciales

Los costos comerciales para ETF incluyen:

- Tarifas de corretaje: los ETF requieren que el inversor tenga una cuenta de corretaje, que puede cobrar una tarifa anual de mantenimiento de la cuenta. Además, el corredor puede cobrar una comisión de $ 7 - $ 20 por operación.

- BID/Ask Difunde: Dado que los ETF se negocian en el intercambio como cualquier otra seguridad, hay un diferencial de oferta/previo que se aplica a ETFS. Dependiendo del volumen de negociación, este diferencial podría ser lo suficientemente grande como para reducir el retorno de la inversión. Además, una acción de ETF puede funcionar con una prima o descuento con respecto a su NAV (valor de activo neto) porque el precio de mercado del ETF depende de la oferta y la demanda. Por ejemplo, este ETF Vanguard tenía un precio de mercado de $ 52.78 pero Nav de $ 52.60 A partir del 1 de diciembre de 2014.

Los fondos mutuos también pueden tener costos comerciales, a veces llamados carga o cargo de venta. La carga de fondo, también llamada carga de ventas diferidas contingentes (CDSL), son las tarifas cobradas al canjear los fondos, mientras que la carga frontal es una tarifa similar que se cobra por adelantado. Los fondos que no cobran tales tarifas se llaman Fondos sin carga.

En la inversión, obtienes lo que no paga. -- Jack Bogle, CEO de Vanguard

Un inversor siempre debe elegir fondos sin carga sobre fondos que carguen una carga de fondo o front-end. Los fondos sin carga comparables casi siempre están disponibles para cada clase de activos. Otras tarifas que cobran algunos fondos mutuos incluyen un Tarifa de marketing 12B-1; Dependiendo del fondo, esta tarifa anual se puede cobrar por un número fijo de años o, en caso de carga nivelada Fondos: perpetuamente cada año. Este artículo tiene más información sobre los costos de fondos mutuos.

Impuestos

Con ETFS, los inversores pueden decidir cuándo tomar una ganancia o pérdida de capital vendiendo sus acciones. Debido a que los inversores de ETF trabajan en un mercado de intercambio secundario, solo se gravan en las ganancias de sus acciones e inversiones personales.

Con fondos mutuos, la administración de fondos puede vender inversiones en cualquier momento, y todos los inversores de fondos mutuos son responsables de los impuestos sobre cualquier ganancia de estas ventas específicas. Esto se aplica incluso si el fondo está perdiendo dinero en general.

Accesibilidad

Un beneficio importante de los ETF es que, a diferencia de los fondos mutuos, a menudo no requieren una gran inversión inicial. Los inversores pueden comprar tantas o pocas acciones de un ETF como quieran, lo que permite a las personas con inversiones iniciales bajas participar. Esto también permite diversificarse, ya que el dinero se puede extender entre varios fondos de ETF.

Los fondos mutuos, por otro lado, tienen niveles de inversión mínimos; A veces $ 2,000, o incluso hasta $ 50,000 y más. Esto puede evitar que los inversores individuales participen o distribuyan su dinero entre diferentes fondos.

Transparencia

Los ETF son muy transparentes, ya que sus valores se basan directamente en los activos subyacentes, y los activos generalmente se basan en un índice. Los inversores pueden ver cómo se desempeña el índice en un momento dado.

Sin embargo, con los fondos mutuos, el grupo de dinero se extiende a través de una amplia gama de inversiones basadas en las únicas decisiones del gerente del fondo. Los inversores reciben actualizaciones trimestrales de los activos del fondo y el rendimiento específico, pero en general hay mucha menos transparencia que con un ETF.

Flexibilidad comercial

En términos de comercio, los ETF se comportan como acciones y son más flexibles que los fondos mutuos. Las transacciones tienen lugar directamente entre los inversores y el fondo. Los inversores pueden breves ETF, comprar en margen y comercio durante todo el día. Esto permite a los inversores colocar varios pedidos con límites específicos o configuraciones de pérdida de pérdida. Por otro lado, los ETF tardan tres días en establecerse.

Las transacciones de fondos mutuos solo pueden tener lugar al final del día, una vez que se ha determinado el valor neto del fondo. Sin embargo, se establecen más rápido que las operaciones de ETF. Los inversores individuales interactúan con los miembros de la administración de fondos, en lugar de directamente con el mercado.

Fluctuaciones por día de día

Dado que los ETF se negocian en intercambios durante las horas que el intercambio está abierto, el precio fluctúa durante un solo día. Esto permite a los inversores aprovechar las fluctuaciones intradía en el precio y comprar (o vender) los ETF a un precio con el que se sientan más cómodos.

En contraste, puede comprar fondos mutuos solo al precio calculado al final de cada día de negociación.

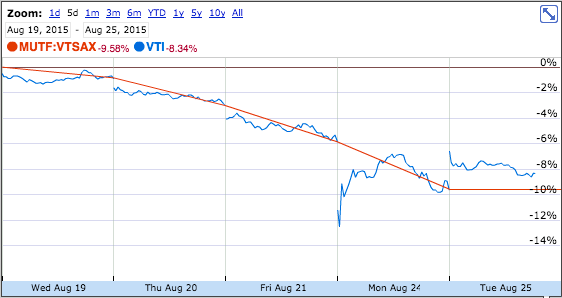

Como ejemplo, aquí están los precios durante 5 días para VTI (un ETF de Vanguard que rastrea el mercado de valores total) y VTSAX, el fondo mutuo equivalente del mismo vehículo de inversión con la misma relación de gastos.

Precios durante un período de 5 días para ETF equivalente y fondos mutuos - VTI y VTSAX - desde Vanguard que rastrean el mercado de valores total. Dado que la información es de durante el día de negociación del 25 de agosto de 2015, el mercado no ha cerrado y el precio del fondo mutuo aún no está disponible. Entonces muestra una línea recta para el precio de VTSAX ese día.

Precios durante un período de 5 días para ETF equivalente y fondos mutuos - VTI y VTSAX - desde Vanguard que rastrean el mercado de valores total. Dado que la información es de durante el día de negociación del 25 de agosto de 2015, el mercado no ha cerrado y el precio del fondo mutuo aún no está disponible. Entonces muestra una línea recta para el precio de VTSAX ese día. Un inversor activo que intenta cronometrar el mercado, en teoría, invertido en VTI temprano en la mañana del lunes 24 de agosto, cuando los mercados disminuyeron y el precio de VTI se había desplomado a menos de $ 95. Un inversor de fondos mutuos en VTSAX, por otro lado, solo podría haber comprado el fondo en los días de cierre. Esto protege a los inversores de fondos mutuos de la volatilidad intradía, pero también restringe su capacidad de liquidar rápidamente.

Restricciones en el comercio frecuente

El comercio de fondos mutuos a menudo está más restringido que sus ETF equivalentes. Un ETF está, por definición, destinado a ser comercializado en intercambios. No hay restricciones sobre la frecuencia con la que las intercambias.

Sin embargo, los administradores de fondos mutuos como Vanguard colocan restricciones sobre la frecuencia con la que un inversionista en particular cotiza dentro y fuera de sus fondos. Por ejemplo, un prospecto de Vanguard Fund explica:

Debido a que las transacciones excesivas pueden interrumpir la gestión de un fondo y aumentar los costos del fondo para todos los accionistas, la junta de fideicomisarios de cada fondo de Vanguard coloca ciertos límites en la negociación frecuente en los fondos. Cada Fondo Vanguard (que no sea Fondos del mercado monetario y fondos de bonos a corto plazo, pero que incluye Vanguard a corto plazo, el Fondo del Índice de Valores protegidos con la inflación) limita las compras o intercambios de un inversor en una cuenta de fondo durante 30 días calendario después de que el inversor haya redimido o intercambiado Fuera de esa cuenta de fondo. Las acciones de ETF no están sujetas a estos límites de comercio frecuente.

Dividendos

No hay diferencia entre los ETF y los fondos mutuos en lo que respecta a los dividendos. Ambos pagan dividendos basados en las distribuciones recibidas de las acciones subyacentes en poder del Fondo. El fondo recibe dividendos de las empresas en el transcurso del año y los acumula, distribuyéndolos para financiar a los inversores en una suma global cada trimestre.