Diferencia entre el ingreso total bruto (GTI) y el ingreso total (TI)

- 2709

- 696

- Miguel Arias

La mayoría de las personas no tienen idea de los ingresos sobre los que se recaudan los impuestos y debido a que enfrentan problemas para determinar sus ingresos imponibles y presentar su declaración. Según la Ley del Impuesto sobre la Renta, una persona puede obtener ingresos de diferentes fuentes y estas fuentes, se clasifican como jefes de ingresos. En el contexto del impuesto sobre la renta, los términos ingresos totales brutos y el ingreso total a menudo se utilizan, en el que Ingresos totales brutos es el agregado de ingresos calculado bajo las cinco cabezas.

La mayoría de las personas no tienen idea de los ingresos sobre los que se recaudan los impuestos y debido a que enfrentan problemas para determinar sus ingresos imponibles y presentar su declaración. Según la Ley del Impuesto sobre la Renta, una persona puede obtener ingresos de diferentes fuentes y estas fuentes, se clasifican como jefes de ingresos. En el contexto del impuesto sobre la renta, los términos ingresos totales brutos y el ingreso total a menudo se utilizan, en el que Ingresos totales brutos es el agregado de ingresos calculado bajo las cinco cabezas.

Por otro lado, Ingresos totales es el ingreso en los que se calcula el impuesto sobre la renta. En este artículo, vamos a hablar sobre la diferencia entre el ingreso total bruto y el ingreso total, junto con el proceso paso a paso del cálculo del impuesto sobre la renta.

Contenido: Ingresos totales brutos (GTI) vs Ingresos totales (TI)

- Cuadro comparativo

- Definición

- Diferencias clave

- Conclusión

Cuadro comparativo

| Base para la comparación | Ingresos totales brutos (GTI) | Ingresos totales (TI) |

|---|---|---|

| Significado | El ingreso total bruto es el ingreso agregado de una persona, llegó después de sumar ingresos de las cinco fuentes. | El ingreso total se refiere a ese ingreso del asesor en el que se calcula la obligación tributaria. |

| Deducciones | Ingresos antes de hacer deducciones bajo el Capítulo VI-A | Ingresos después de hacer deducciones bajo el Capítulo VI-A |

| Impuesto | El impuesto no se aplica a este ingreso. | Se aplica el impuesto sobre este ingreso. |

Definición de ingreso total bruto (GTI)

El ingreso total bruto o GTI se refiere a la suma de los ingresos calculados bajo cada jefe de ingresos, i.mi. Salario, propiedad de la casa, negocios o profesión, ganancias de capital y otras fuentes, una vez que proporciona la discoteca de los ingresos y se despliega y continúa con pérdidas. Los pasos para calcular el ingreso total bruto se dan como bajo:

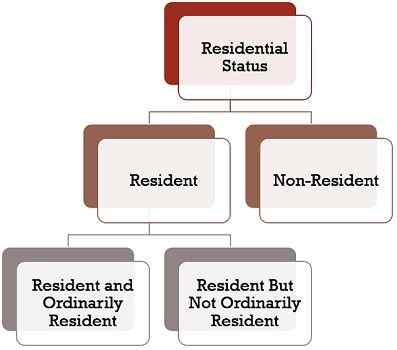

- Identificación del estado residencial: El estado residencial de una persona juega un papel clave para determinar los ingresos que deben incluirse en el ingreso imponible de la persona.

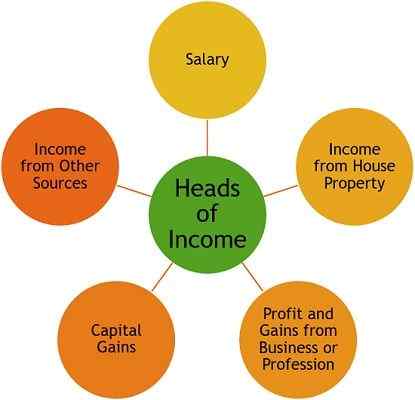

- Clasificación de ingresos: Según la Ley del Impuesto sobre la Renta, el ingreso se clasifica bajo cinco jefes de ingresos, que cubre casi todos los tipos de fuentes a través de las cuales se puede recibir ingresos. Estos son:

- Salario: Como su nombre indica, tiene en cuenta todos los recibos y requisitos del empleador, incluida la pensión

- Ingresos de la propiedad de la casa: Cubre los ingresos de alquiler.

- Ganancias y ganancias de negocios o profesión: Incluye ganancias generadas a partir de la ejecución del negocio o los recibos de la profesión.

- Ganancias de capital: Ganancias en la transferencia de propiedades móviles e inmuebles.

- Ingresos de otras fuentes: Todos los ingresos que no están cubiertos por las cabezas anteriores se llevan a esta categoría, como ingresos por intereses, regalías, ganadores de lotería/cruce, etc.

- Cálculo de ingresos debajo de cada cabeza: Los ingresos deben calcularse según las reglas del jefe de ingresos específico, bajo el cual se cubre la fuente. Hay algunos ingresos específicos que están completamente exentos del impuesto y dichos ingresos no se suman en el ingreso total bruto como los ingresos de la agricultura. Junto con eso, ciertos ingresos están exentos de impuestos hasta cierto punto.Además, hay ciertas deducciones y asignaciones estipuladas bajo cada cabezal de ingresos, que deben tenerse en cuenta antes de llegar a los ingresos netos.

- Discotecas de ingresos: Para evitar la evitación de impuestos, se aplican reglas relacionadas con la discusión de ingresos, en la que los ingresos ganados por el cónyuge o el niño menor se incluye en los ingresos del asesor.

- Escenificar o llevar adelante y activar las pérdidas: Puede haber varias fuentes de ingresos bajo la misma cabeza, en la que el asesor puede recibir ganancias de una fuente e incurrir en una pérdida de la otra. Y así, la pérdida de un negocio se establece con las ganancias de la otra fuente, bajo la misma cabeza. De la misma manera, hay ciertas disposiciones con respecto al ajuste entre cabeza de las pérdidas en la que la pérdida de una cabeza se ajusta de la pérdida de otra cabeza.

- Cálculo del ingreso total bruto: Al final del proceso, se calculan las cifras finales de ingresos o pérdidas debajo de cada cabeza, después de hacer deducciones y otros ajustes importantes, y proporcionar la discusión de ingresos y la compensación y llevar a cabo las pérdidas.

Definición de ingreso total (TI)

El ingreso total o TI es el ingreso de un asesor en el que se calcula la obligación tributaria. Para llegar al ingreso total del asesor uno debe calcular el ingreso total bruto del asesor (los pasos ya se mencionan anteriormente). Además de esto, se siguen los pasos por debajo:

- Deducciones de ingresos totales brutos: Después del cálculo del ingreso total bruto del asesor, hay ciertas deducciones que deben permitirse del ingreso total bruto. Aquí, debe tenerse en cuenta que esos evaluados son disponibles solo cuyo ingreso total bruto muestra una cifra positiva. Además, hay ciertas disposiciones con respecto a las deducciones que deben considerarse mientras les permiten. Ahora, las deducciones se dividen en tres tipos:

- Deducción sobre inversiones realizadas, tales como la prima de seguro de vida pagada, la prima de seguro médico pagado, la contribución al fondo de previsión o el fondo de pensiones, la contribución a los partidos políticos, etc.

- Deducción sobre ciertos ingresos Como los ingresos de la Sociedad Cooperativa, los ingresos por regalías de los autores de ciertos libros (sin incluir libros de texto), regalías sobre patentes, el beneficio de las empresas involucradas en el desarrollo de infraestructura, el beneficio de las empresas dedicadas al desarrollo de la zona económica especial.

- Otras deducciones

- Cálculo de ingresos totales: Una vez que se reclaman todas las deducciones relevantes, del GTI, el monto que queda es el ingreso total, que debe redondearse a Rs. 10.

- Recargo/reembolso y cese: Una vez que llegue al ingreso total del asesor, se aplican la tasa impositable aplicable según la Ley de Reglas de Impuesto sobre la Renta, a fin de determinar la obligación del impuesto sobre la renta. Además, se agrega el recargo y cualquier reembolso del mismo se reduce de la obligación del impuesto sobre la renta (si corresponde). Junto con eso, la educación y la educación secundaria y el cese de educación secundaria superior (si corresponde) se agregan al impuesto sobre la renta, a las tasas aplicables.

- Avance de impuestos y TDS: Después de determinar la obligación tributaria real de un asesor para el año, se ajusta cualquier impuesto anticipado pagado, o impuesto deducido en la fuente, para llegar al impuesto neto a pagar o reembolsar, que nuevamente se redondea a la RS más cercana. 10.

Diferencias clave entre el ingreso total bruto y el ingreso total

La diferencia entre el ingreso total bruto y el ingreso total se puede extraer claramente por los siguientes motivos:

- Ingresos totales brutos significa el ingreso general del asesor calculado bajo cada cabeza según las reglas de la Ley del Impuesto sobre la Renta y después de dar efecto a las disposiciones de la discoteca y desencadenar pérdidas. Por otro lado, el ingreso total se refiere a los ingresos del asesor en el que se determina la obligación tributaria.

- El ingreso total bruto, como su nombre lo indica, es el ingreso antes de permitir las deducciones según la sección 80c a 80U. En contra, el ingreso total es el ingreso al que se llega después de hacer deducciones.

- El impuesto se aplica al ingreso total y no al ingreso total bruto del asesor.

Conclusión

Con la discusión anterior, una cosa debe ser clara para usted que el impuesto siempre es aplicable sobre el ingreso total del asesor, calculado con un proceso paso a paso, en el que se determina el ingreso total bruto y después de lo cual se realizan deducciones para alcanzar La cifra de ingresos totales. Entonces, podemos decir eso: Ti = GTI - deducciones.

- « Diferencia entre el estado de flujo de efectivo y el estado de flujo de fondos

- Diferencia entre el año anterior y el año de evaluación »